Koklerbroker kapzsi. Nem kicsit, ... nagyon!

"Magyar befektetők, illetve vállalatok lapunk becslése szerint százmilliárdos nagyságrendben veszíthettek a válság során amiatt, hogy nem a pénzügyi ismereteiknek megfelelő termékbe ugrottak bele. Ügyféloldalról a tudatlanság és a kapzsiság, a szolgáltatók részéről pedig a profit¬éhség mellett a hiányos szaktudás is okozhatta, hogy sokan bukták szét magukat olyan konstrukciókkal, amelyek veszélyeivel csak akkor szembesültek, amikor már késő volt." (

Figyelő 2009. 18. sz.)

Ügyfél is kapzsi, és ő is nagyon...

A 7 fő bukókonstrukció (ahogy a Figyelő látta, további beépített linkek tőlem)Az alábbiakban 7 különféle pénzügyi konstrukciót foglalunk össze vázlatosan, amelyekből kevés ügyfél tudott jól kijönni. E megoldásokkal részben korábban már foglalkoztunk, négyet pedig e heti címlapos összeállításunkban fejtünk ki részletesen. Az egyes módozatoknál bemutatjuk, hogy

A 7 fő bukókonstrukció (ahogy a Figyelő látta, további beépített linkek tőlem)Az alábbiakban 7 különféle pénzügyi konstrukciót foglalunk össze vázlatosan, amelyekből kevés ügyfél tudott jól kijönni. E megoldásokkal részben korábban már foglalkoztunk, négyet pedig e heti címlapos összeállításunkban fejtünk ki részletesen. Az egyes módozatoknál bemutatjuk, hogy

1. 1. milyen szöveggel sózták rá az ügyfélre

2. 2. mit takar a termék valójában

3. 3. hogyan teljesített a válság során.

PROFITMAX

PROFITMAX (pl.

itt)

1. „Kitűnő védekezés forinterősödés ellen, kockázata szinte semmi, illetve ellenirányú ügylettel kivédhető.”

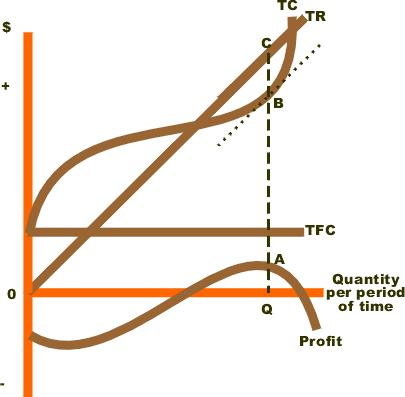

2. Igen magas kockázatú speciális határidős devizaügylet-sorozat, amelynél a maximális nyereség szerény, az esetleges bukás nagysága viszont korlátlan.

3. Hatalmas veszteséget kell havonta befizetniük az érintett cégeknek, s ez még jó darabig így maradhat, ha a forint nem erősödik vissza.

DEUTSCHE SWAP (swap 1; swap tanulmány

DEUTSCHE SWAP (swap 1; swap tanulmány (nem mindenki lehet

Buffett) )

1. „Valójában kockázatmentes, csak a budapesti központban, a legjobb ügyfeleknek elérhető módozat, amely az eddigi tapasztalatok alapján bizonyosan szép nyereséget hoz.”

2. Strukturált kamatlábcsere-termék, amellyel akkor lehet kicsit nyerni, ha erős a forint. Ám ha magyar valuta a megadott sávon kívülre gyengül, csak a nagy bukta biztos, de annak pontos mértékét az ügyfél nem tudhatja, ha nem keni-vágja a swap-szövetség szabályait.

3. A forint gyengülésével párhuzamosan egyre nagyobb fedezetet kér a bank a veszteségek miatt, de nem mondja meg, mi alapján számol, hogyan jön ki az a bizonyos összeg.

CDO – ÚJRACSOMAGOLT CÉGES KÖTVÉNYKUPAC (rendezvény volt erről is; és index cikk; és a megbírságolt cég saját CDO hírei)

1. „Gyakorlatilag nulla kockázattal magas hozam érhető el a világ legnagyobb és legkitűnőbb vállalatainak kötvényeiből összeállított strukturált termékkel.”

2. Collateralized Debt Obligation – hitelek, kötvények vagy egyéb eszközök fedezetével kibocsátott magas kockázatú értékpapír. A kötvények többszöri újracsomagolása közben teljességgel követhetetlenné vált, hogy valójában mekkora kockázatot hordoz.

3. Piacuk bedőlt, kiderült, hogy szinte értéktelen papírkupacról van szó. A legnagyobb magyar forgalmazó, a K&H a névérték 60–70 százalékának kifizetéséről egyezkedik az ügyfelekkel, akik közül sokan per útján akarják visszaszerezni teljes pénzüket.

HITELBŐL BEFEKTETÉS

1. „Annyira tuti az ázsiai befektetés, hogy érdemes hitelt felvenni a házra, s a pénzt jól megforgatni. Havonta csak a hitel kamatát kell törleszteni, a tőkerészre évente befizetett összeg fialtatása kitermeli annak törlesztését. Emellett hatalmas nyerőt is hoz a befektetési rész.”

2. Egy késleltetett törlesztésű jelzáloghitel és egy drága befektetési egységhez kötött biztosítás keveréke.

3. A befektetési rész összeomlott – nem hogy nagy nyerő nincs, de hatalmas a bukta –, ráadásul a tőketörlesztésre befizetett összeg nagy része is elveszett. Meggazdagodás helyett van jó nagy tartozás.

PRIVÁTBANKI ÜGYFÉL KÍNÁBAN

1. „A legnagyobb növekedés a világon Kínában van. Biztos felül fogja teljesíteni a világot, esni pedig nem is tud, mert jön az olimpia és a kínai állam sem engedné presztízs okokból a zakót, mert túl sok helyi is tőzsdézik.”

2. Privátbankár rábeszéli ügyfelét az extrém kockázatra: pénze döntő részét fektesse be egy hatalmas emelkedésen túlesett, „háziasszonyszakaszban” járó igen kockázatos piacon.

3. Az árfolyamok 60 százalék körüli mértékben szakadtak. A privátbankár egy szóval sem javasolt portfólió-átrendezést, így az ügyfél végigülte a szakadást, és fele pénzét elvesztette.

INGATLANALAPOK

1. „Lassan, stabilan növekvő befektetés magas hozammal, jó likviditással: napi árfolyamon lehet bármikor ki- és beszállni.”

2. Sima nyílt végű ingatlanbefektetési alap.

3. A nagy pénzkivonás miatt elfogyott a készpénz az alapokból. A pénzügyi felügyelet előbb felfüggesztette a forgalmazásukat, majd az alapok többsége 90 napra kitolta a visszaváltási időt. Kiderült, hogy a szakma és a szabályozók hibáztak, működésképtelen a nyílt végű működési forma. Ezt gyorsan megváltoztatták, de az árat a befektetők fizették meg: amíg nem lehetett kiszállni, 15–60 százalékot zuhantak az alapok eszközértékei.

LEHMAN-KÖTVÉNYEK („Uram, Ön csődbe ment.”)

1. „A létező legjobb besorolású vállalati kötvény, az egyik legsikeresebb amerikai befektetési bank papírja. A magyar államkötvényekénél kisebb kockázat mellett magasabb hozam.”

2. A Lehman Brothers vállalati kötvénye, amelyet Magyarországon főleg a Citibank sózott rá privátbanki ügyfeleire.

3. A Lehman csődbe ment, papírjainak értéke gyakorlatilag a nulláig esett. A magyarországi forgalmazó hol némi kárpótlást ígérgetett az ügyfeleknek, hol szóba sem állt velük.

Nyilvánvaló a felelőssége annak a privátbankárnak is, aki képes volt 90 százalékban kínai portfólióba ültetni ügyfelét, majd ott is hagyni a szakadás idején. Ettől viszont még az is kérdés, hogy az ügyfél mire várt, miben bízott, egyáltalán tudta-e, mekkora rizikót vállal. Ha tudta, akkor ritkán látható mértékű, de normál piaci veszteségről van szó – olyanról, amilyenbe például az szaladt bele, aki a kockázatok ismeretében vett OTP-részvényt, és elbukta fél pénzét.

HISZÉKENYEK. De vajon mit gondoljunk a hitel és a befektetési életbiztosítás összekapcsolásáról? Lapunk is többször felhívta a figyelmet ennek veszélyeire, s ha az ilyet vásárló csak annyit tett volna, hogy beüti a konstrukció kulcsszavait a netes keresőbe, tisztába jöhetett volna a kockázatokkal. Úgy tűnik azonban, a jutalékhajszában élő profi ügynökök szava továbbra is sokkal nagyobb erejű, így több tízezer magyar háztartás számolgathatja hatalmas veszteségeit, illetve adósságait azért, mert hiszékeny volt, s felelőtlenül beleugrott egy ilyen ügyletbe.

7 tanulság és tipp a jövőre

1. Nyilvánvaló, mégis gyakran elfelejtett alapszabály: bármit javasol is a pénzügyi szolgáltató, a termék kockázatát egyedül az ügyfél futja.

2. Az ügyfél soha sem lehet biztos abban, hogy a neki ajánlott termék valóban az ő érdekét szolgálja.

3. Soha nem szabad olyan termékbe fektetni, amelynek a működését nem értjük 100 százalékosan – különösen igaz ez a kockázatokra.

4. Ha értjük is, kerüljük az olyan konstrukciót, amelynél a bank szabadon változtatgathat a kondíciókon, fedezeti követelményeken.

5. Egy bonyolultabb terméknél nagy hangsúlyt fektessünk a legrosszabb kimenetel feltérképezésére: modellezzük magunk, mit produkál a befektetés extrém piaci helyzetben.

6. Minden számsort, jövőbeli hatást kérjünk leírva.

7. Ha valami nem világos, kekeckedjünk, érdeklődjünk órákig. Ha látszik a bizonytalanság a szolgáltatón, hagyjuk a csudába az egészet.

Az FN eredeti cikke, még több részlettel itt. Az

index múlt hétfői cikke hasonló sztorikat szed elő a privát bankárok által okozott károkról.

Az ingatlanalapokról sok szóbeszéd terjeng, pl.

ez: a Felügyeletet olyan helyzet elé állította egy nagybank, ami a legsportszerűtlenebb lépés volt a bank, és befektetési szektorral. Ez a bizonyos bank bejelentette, hogyha a PSZÁF nem függeszti fel ezt az alapot, akkor is „keresztbe tesz” ezeknek a piaci szereplőknek. Egy fogyasztói magazin

így írt az ingatlanalapok anomáliáiról.

A Kína-mánia fikázására még egy adat: az elmúlt hat hónapban a befektetési alapok versenyében messze magasan nyertek az orosz, török, indiai, Kelet-Európai és Latin-Amerikai alapok. Évesített hozamuk – az adott ország devizájában – 100-170%. A nyertes – a

BAMOSZ adatai alapján – a Parvest Russia, második az HSBC török alapja, és e két alapkezelő osztozik (most) az első tíz pozíció kétharmadán (a nagy bukók az ingatlan alapok). Ha az elmúlt két évet nézem, akkor természetesen nem ilyen hatalmasak az emelkedések, magasan vezetnek a származtatott alapok, kötvény alapok és a garantált eszközalapok, „mindössze” 8-18% évesített hozammal.

De ki mondta, hogy „ülni” kellett a 2007 őszétől tavaly év végéig tartó esésben?! A 2007 nyár végéig gigantikus magasságokba ugró részvénypiaci árfolyamok ordították a kötvényekbe lépést, amivel a magas árfolyamok realizálhatóak voltak, és 2009 elején, de akár már 2008 végén vissza lehetett ülni részvényalapokba. André Kosztolányinak ítélt, már idézett mondat: „nem jó és rossz árfolyamok vannak, hanem eladásiak és vételiek”.

Összességében meg kell jegyezzem, hogy az fn. által fent pontokba szedett pénzügyi termékek többsége adott esetben (bizonyos esetben csaknem mindegyik!) lehet része egy személyes elemzés alapján elkészített testre szabott pénzügyi portfoliónak. Ráadásul olyan erős szavakat használ a cikk ("összeomlott" Kína, "drága" UL, stb.), amik nem igazak, de ez nem először fordul elő az fn-nel. Nem gonoszak ezek a termékek, és valóban, dolgoznak ezekkel a termékekkel (is) kóklerbrókerek. Csak érteni kellene hozzá, az Ügyfél mellett a kockázatot is elemezni kellene, minden lehetőségre és veszélyre felkészülni, a buktatókat kivédeni… Nem mindegy mikor, kinek, mennyiért, mi célból, miből, meddig, stb.

Megy ez, úgy hívják, hogy

független pénzügyi tervezés. És a szakma tanulható is, kinek-kinek a maga szintjén, érdeklődésének megfelelő mélységig…

Bloomberg hír októberben, és idén január 15-én:

Bloomberg hír októberben, és idén január 15-én:

Nincs forrás?! Csinálunk!

Nincs forrás?! Csinálunk!  A vállalatfinanszírozásra szakosodott vállalat szövetkezeti jellegű lesz, eddig negyed milliárd eurót fektettek be a "Vállalati Finanszírozási Szövetség" azaz Corporate Funding Association (CFA) nevű cégbe. A cég

A vállalatfinanszírozásra szakosodott vállalat szövetkezeti jellegű lesz, eddig negyed milliárd eurót fektettek be a "Vállalati Finanszírozási Szövetség" azaz Corporate Funding Association (CFA) nevű cégbe. A cég

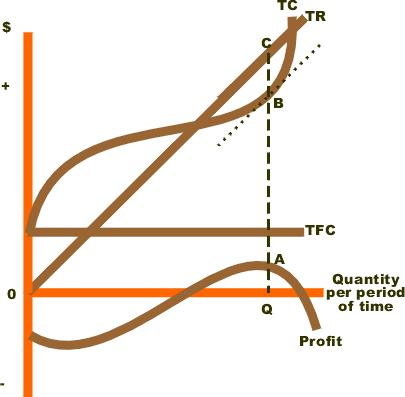

Bevételeidet írd össze, még akkor is, ha ez hónapról hónapra más-más összeg. Természetesen azt is tudod (vagy tudnod kellene), hogy mekkorák a költségeid és mire mennek el. Fordíts arra időt, hogy a bevételek és kiadások mérlege javuljon, a pluszaid nőjenek, mínuszaid csökkenjenek! Lépéseid nem csupán cseppek a tengerben.

Bevételeidet írd össze, még akkor is, ha ez hónapról hónapra más-más összeg. Természetesen azt is tudod (vagy tudnod kellene), hogy mekkorák a költségeid és mire mennek el. Fordíts arra időt, hogy a bevételek és kiadások mérlege javuljon, a pluszaid nőjenek, mínuszaid csökkenjenek! Lépéseid nem csupán cseppek a tengerben.

Az Adó- és Pénzügyi Ellenőrzési Hivatal (APEH) honlapján és az Ügyfélkapun keresztül is elérhető a lakóingatlanok után fizetendő adó alapjának megállapításához – önkéntes döntés alapján – használható

Az Adó- és Pénzügyi Ellenőrzési Hivatal (APEH) honlapján és az Ügyfélkapun keresztül is elérhető a lakóingatlanok után fizetendő adó alapjának megállapításához – önkéntes döntés alapján – használható  Egyetlen részletét emelem ki, a

Egyetlen részletét emelem ki, a  Ekkor az APEH nyilvántartja az adót, ezt a jegybanki alapkamattal növelten teszi, a felfüggesztett adót pedig jelzálogjoggal biztosítja. A felfüggesztett adót akkor kell megfizetni, ha vagy visszavonja az illető a felfüggesztés iránti kérelmét, vagy eladja a lakást, vagy vagyoni jogot alapítanak a lakóingatlanra, vagy az illető elhalálozik. Utóbbi esetben természetesen az örökösre száll rá a felhalmozódott, kamattal növelt adótartozás. Ha az örökös az elhunyttal egy háztartásban élt, akkor ő is kérheti, hogy a rászállt adótartozást szintén függesszék fel…

Ekkor az APEH nyilvántartja az adót, ezt a jegybanki alapkamattal növelten teszi, a felfüggesztett adót pedig jelzálogjoggal biztosítja. A felfüggesztett adót akkor kell megfizetni, ha vagy visszavonja az illető a felfüggesztés iránti kérelmét, vagy eladja a lakást, vagy vagyoni jogot alapítanak a lakóingatlanra, vagy az illető elhalálozik. Utóbbi esetben természetesen az örökösre száll rá a felhalmozódott, kamattal növelt adótartozás. Ha az örökös az elhunyttal egy háztartásban élt, akkor ő is kérheti, hogy a rászállt adótartozást szintén függesszék fel…

Azért még nem tökéletes a megoldás, de nagyon szépen tükrözi (több, mint egy évtized kóklerség és ködösítés után) a szándékot...

Azért még nem tökéletes a megoldás, de nagyon szépen tükrözi (több, mint egy évtized kóklerség és ködösítés után) a szándékot...  A portfolio.hu bátor jelzőt használ:

A portfolio.hu bátor jelzőt használ:

Szerintem az UL termék nem spanyolviasz (amit újra kellene feltalálni),

Szerintem az UL termék nem spanyolviasz (amit újra kellene feltalálni),

A butaság, és rosszindulat határtalan

A butaság, és rosszindulat határtalan A cégcsoport - MLM-rendszerből fakadó

A cégcsoport - MLM-rendszerből fakadó  A cikk támad, fröcsög, mint korábban oly sokszor… Tényszerűség kevés van a cikkben. (A Figyelő a legjobb és legszarabb cikkeket képes egy lapszámba zsúfolni!) Nem az ügynöki jutalék mértékében van a „titok” nyitja (titok sincs), hanem az egészre épített MLM-rendszerben, melyet az alapítók a korábbi osztrák munkáltatójuktól „hoztak el” és fejlesztettek tovább.

A cikk támad, fröcsög, mint korábban oly sokszor… Tényszerűség kevés van a cikkben. (A Figyelő a legjobb és legszarabb cikkeket képes egy lapszámba zsúfolni!) Nem az ügynöki jutalék mértékében van a „titok” nyitja (titok sincs), hanem az egészre épített MLM-rendszerben, melyet az alapítók a korábbi osztrák munkáltatójuktól „hoztak el” és fejlesztettek tovább.  Az MLM rendszer csúcsán állók gigantikus vezetői jutalékot kapnak munka és tudás nélkül, de ez így van a porárus, tisztítószeres és vásárlókártyás MLM-cégeknél is. Ott sincs szakmai tudás hozzá! És azoknál a cégeknél is vannak, akik értenek azokhoz a termékekhez, amit értékesítenek. A piacvezető ügynökségnél is vannak profik. Teszteld: például kérd meg a bnetes ügynököt, ha zargat, hogy számolja ki az általa ajánlott megoldásba építve pl. tízmillió forint garantált haláleseti biztosítási összeg árát, vagy kérdezd meg, hogy az általa ajánlott pénzügyi termék az azt menedzselő biztosítónál milyen név alatt fut, és mi a testvér-termékek között a különbség! (

Az MLM rendszer csúcsán állók gigantikus vezetői jutalékot kapnak munka és tudás nélkül, de ez így van a porárus, tisztítószeres és vásárlókártyás MLM-cégeknél is. Ott sincs szakmai tudás hozzá! És azoknál a cégeknél is vannak, akik értenek azokhoz a termékekhez, amit értékesítenek. A piacvezető ügynökségnél is vannak profik. Teszteld: például kérd meg a bnetes ügynököt, ha zargat, hogy számolja ki az általa ajánlott megoldásba építve pl. tízmillió forint garantált haláleseti biztosítási összeg árát, vagy kérdezd meg, hogy az általa ajánlott pénzügyi termék az azt menedzselő biztosítónál milyen név alatt fut, és mi a testvér-termékek között a különbség! ( Sőt, sokszor valótlanul azt állította a kókler, hogy az éves befektetést csak két évig kell fizetni, vagy az egy összegben befektetésre szánt összeget fektette be úgy, hogy megfelezte, és a felét az első, másik felét a második éves díjba fektette, majd díjmentesítést javasolt (jutaléka megvolt, így meg is maradt, az ügyfél meg le van sajnálva).

Sőt, sokszor valótlanul azt állította a kókler, hogy az éves befektetést csak két évig kell fizetni, vagy az egy összegben befektetésre szánt összeget fektette be úgy, hogy megfelezte, és a felét az első, másik felét a második éves díjba fektette, majd díjmentesítést javasolt (jutaléka megvolt, így meg is maradt, az ügyfél meg le van sajnálva).  Céges, vagy zártkörű rendezvényre beszökni (mint a Figyelő) nem etikus, de praktikus: mai napig széles mosolyra fakadok, amikor eszembe jut, hogy egyszer egy hitgyülis rendezvényre belógtam a barátaimmal. Halálra röhögtük magunkat, amivel egyáltalán nem lógtunk ki a sorból, mindenki azt hitte, hogy a Szentlélek szállt belénk (vagy most száll ki az ördög). És egyszer-kétszer eltévedtem ismerősöm unszolására MLM-előadásra, ahol taps, dobolás, extázis és parasztvakító sziporka épp úgy volt, mint minden hálózatépítőnél.

Céges, vagy zártkörű rendezvényre beszökni (mint a Figyelő) nem etikus, de praktikus: mai napig széles mosolyra fakadok, amikor eszembe jut, hogy egyszer egy hitgyülis rendezvényre belógtam a barátaimmal. Halálra röhögtük magunkat, amivel egyáltalán nem lógtunk ki a sorból, mindenki azt hitte, hogy a Szentlélek szállt belénk (vagy most száll ki az ördög). És egyszer-kétszer eltévedtem ismerősöm unszolására MLM-előadásra, ahol taps, dobolás, extázis és parasztvakító sziporka épp úgy volt, mint minden hálózatépítőnél.

Hitelkártya használati szokásaid megváltoztatása.

Hitelkártya használati szokásaid megváltoztatása. Biztosítások optimalizálása.

Biztosítások optimalizálása. Autó és üzemanyag. Számolj utána az üzemanyag költségeidnek! Fogyasztásodnak is számolj utána, száz kilométerenként 6-7 literből (nagyobb benzines gépnél picivel efölött) ki kellene jönnöd. Ha ezt jóval meghaladja a fogyasztásod, akkor – a futásteljesítmény függvényében – gépkocsi csere, vagy alternatív megoldás jöhet. Utazzatok többen egy autóval, állandóan egy emberrel bizonyosan nem éri meg a furikázás, különösen parkolási díjakkal együtt! Szervezzetek telekocsit kollégákkal, azonos környéken dolgozókkal! Guminyomást rendszeresen ellenőrizd, egy literrel is többet fogyaszt a lapos kerék százon! Ha indokolt egy autó csere, vagy egy gépjármű vásárlása, akkor bátran vigyél magaddal szakértőt a választáshoz! Nem, nem autószakira gondolok első sorban, hanem független pénzügyi tervezőt ajánlok, aki a legjobb tudása, és a rólad rajzolt pénzügyi elemzés adatai alapján választ finanszírozási formát, kötelező, vagy casco biztosítás választásához biztosítási brókert kér fel: rólad fog szólni és érted lesz az a megoldás!

Autó és üzemanyag. Számolj utána az üzemanyag költségeidnek! Fogyasztásodnak is számolj utána, száz kilométerenként 6-7 literből (nagyobb benzines gépnél picivel efölött) ki kellene jönnöd. Ha ezt jóval meghaladja a fogyasztásod, akkor – a futásteljesítmény függvényében – gépkocsi csere, vagy alternatív megoldás jöhet. Utazzatok többen egy autóval, állandóan egy emberrel bizonyosan nem éri meg a furikázás, különösen parkolási díjakkal együtt! Szervezzetek telekocsit kollégákkal, azonos környéken dolgozókkal! Guminyomást rendszeresen ellenőrizd, egy literrel is többet fogyaszt a lapos kerék százon! Ha indokolt egy autó csere, vagy egy gépjármű vásárlása, akkor bátran vigyél magaddal szakértőt a választáshoz! Nem, nem autószakira gondolok első sorban, hanem független pénzügyi tervezőt ajánlok, aki a legjobb tudása, és a rólad rajzolt pénzügyi elemzés adatai alapján választ finanszírozási formát, kötelező, vagy casco biztosítás választásához biztosítási brókert kér fel: rólad fog szólni és érted lesz az a megoldás! Háztartás. Áramfogyasztási, gázfogyasztási tanácsok, tippek a víz, légkondicionálás, fűtés, és más energia fogyasztási tippek például itt, a

Háztartás. Áramfogyasztási, gázfogyasztási tanácsok, tippek a víz, légkondicionálás, fűtés, és más energia fogyasztási tippek például itt, a  Ételek. Ha napközben a kollégákkal eszel étteremben, vagy befizetsz a cég menzáján menüre, az akkor is ezres fölötti napi tétel, ha mindig az olcsóbb menüt választod. A mellé fogyasztott kávé és az ásványvíz (200 fölött a belvárosban mindkettő) egész biztosan másfélszeresére emeli az ételre kiadott pénzt… Hát akkor főzz otthon: sokkal változatosabb, egészségesebb, hazai ízekkel teli, és olcsóbb! Patentos ételhordóban, praktikus ételdobozban egyszerűen és biztonságosan szállítható, és ma már sok munkahelyen van mikrosütő, ahol megmelegítheted.

Ételek. Ha napközben a kollégákkal eszel étteremben, vagy befizetsz a cég menzáján menüre, az akkor is ezres fölötti napi tétel, ha mindig az olcsóbb menüt választod. A mellé fogyasztott kávé és az ásványvíz (200 fölött a belvárosban mindkettő) egész biztosan másfélszeresére emeli az ételre kiadott pénzt… Hát akkor főzz otthon: sokkal változatosabb, egészségesebb, hazai ízekkel teli, és olcsóbb! Patentos ételhordóban, praktikus ételdobozban egyszerűen és biztonságosan szállítható, és ma már sok munkahelyen van mikrosütő, ahol megmelegítheted. Sokkolóan sok pénzt dobunk ki az ablakon! Naponta ezrek, havonta tízezrek, évente néhány százezer forint röpül el a semmibe! Független pénzügyi tervezőként néha azt tapasztalom, hogy az átlagemberek el sem tudják képzelni, hogy ők tulajdonképpen mennyire gazdagok… Ha ezeket a kidobált százezreket megfognák, és elköltésük helyett legalább egy részét félretennék, akkor egy-két évtized múlva néhány tízmilliós vagyonra tehetnének szert! Régi pénzügyi mondás, hogy a vagyon = idő x pénz. Ha keveset tudsz félre tenni, akkor tedd azt sokáig (több, mint tíz-tizenöt évig tartósan) ahhoz, hogy komoly vagyon képződjön belőle. Mindegy, hogy a majdani nyugdíjad, vagy a gyermekeid első lakásaira a beugró, vagy egy világ körüli út a célod ezzel: álmodd meg a célod, és megtanítalak elérni őket! Szeretnék néhány tippet adni ahhoz, hogy megtaláld a jövőd finanszírozására mától folyamatosan félre tehető összegeket. Azért is, hogy elkezdhesd végre a gazdagodást! Fájni fog? – kérdezed. Nem, nem fog fájni, csak egy pici szúrást fogsz érezni az elején, aztán sokkal jobban fogod magad érezni!

Sokkolóan sok pénzt dobunk ki az ablakon! Naponta ezrek, havonta tízezrek, évente néhány százezer forint röpül el a semmibe! Független pénzügyi tervezőként néha azt tapasztalom, hogy az átlagemberek el sem tudják képzelni, hogy ők tulajdonképpen mennyire gazdagok… Ha ezeket a kidobált százezreket megfognák, és elköltésük helyett legalább egy részét félretennék, akkor egy-két évtized múlva néhány tízmilliós vagyonra tehetnének szert! Régi pénzügyi mondás, hogy a vagyon = idő x pénz. Ha keveset tudsz félre tenni, akkor tedd azt sokáig (több, mint tíz-tizenöt évig tartósan) ahhoz, hogy komoly vagyon képződjön belőle. Mindegy, hogy a majdani nyugdíjad, vagy a gyermekeid első lakásaira a beugró, vagy egy világ körüli út a célod ezzel: álmodd meg a célod, és megtanítalak elérni őket! Szeretnék néhány tippet adni ahhoz, hogy megtaláld a jövőd finanszírozására mától folyamatosan félre tehető összegeket. Azért is, hogy elkezdhesd végre a gazdagodást! Fájni fog? – kérdezed. Nem, nem fog fájni, csak egy pici szúrást fogsz érezni az elején, aztán sokkal jobban fogod magad érezni! Első lépés:

Első lépés:  Második lépés:

Második lépés: Elavult, évekkel ezelőtt kötött mobiltelefon, újság előfizetés, és internet szerződések, melyekhez már nem köt hűségnyilatkozat, egyszerűen lemondhatóak (ha nincs rájuk szükség, vagy sokkal olcsóbbakra cserélhetőek! Sokkal, sokkal olcsóbbra. Tudtad, hogy a

Elavult, évekkel ezelőtt kötött mobiltelefon, újság előfizetés, és internet szerződések, melyekhez már nem köt hűségnyilatkozat, egyszerűen lemondhatóak (ha nincs rájuk szükség, vagy sokkal olcsóbbakra cserélhetőek! Sokkal, sokkal olcsóbbra. Tudtad, hogy a  Banki költségek lefaragása.

Banki költségek lefaragása. Hagyd abba a kártya használatát!

Hagyd abba a kártya használatát! Beszélj a bankoddal!

Beszélj a bankoddal!

Ötletelj! Sziporkázz

Ötletelj! Sziporkázz Hitelkártya használatunk több sebből vérzik. Pénzügyi tervezések során családi körben gyakran hangzik el - pénzügyi elemzések közben -, hogy "... és ezt a hitelkártyát nem kell fizetni, ennek csak a minimumját kell havonta befizetni..." Azaz csak a kamatot fizeti, tehát a tartozás mindig megmarad! No limit credit! Már az előző bejegyzés reakcióiból látszott a hitelkártyákkal kapcsolatos zavar. Maradjunk annyiban, hogy nem arra használja az átlag magyar, amire való, és nem úgy, ahogyan az - az ügyfél számára - előnyös (a bank számára természetesen előnyös :-)).

Hitelkártya használatunk több sebből vérzik. Pénzügyi tervezések során családi körben gyakran hangzik el - pénzügyi elemzések közben -, hogy "... és ezt a hitelkártyát nem kell fizetni, ennek csak a minimumját kell havonta befizetni..." Azaz csak a kamatot fizeti, tehát a tartozás mindig megmarad! No limit credit! Már az előző bejegyzés reakcióiból látszott a hitelkártyákkal kapcsolatos zavar. Maradjunk annyiban, hogy nem arra használja az átlag magyar, amire való, és nem úgy, ahogyan az - az ügyfél számára - előnyös (a bank számára természetesen előnyös :-)). A Nemzetközi Valutaalap becslései szerint Amerikában a lakosság közel 2000 milliárd dollárnyi adósságot halmozott fel hitelkártyáik segítségével! Ennek több, mint 14%-a még idén be fog dőlni. Az Egyesült Államokban 2007 óta megtriplázódtak a bankok kártyaadósságok utáni veszteségei, és a Moody’s hitelminősítő becslése szerint júniusban rekordszintet, 10,76 százalékos arányt értek el a leírások (értsd: behajthatatlan tartozások). A kölcsönfelvétel európai „bajnokainak” számító britekhez képest ugyanakkor Írországban például a hitelkártya-adósságok tudatos lefaragásának a szándéka figyelhető meg a lakosság körében. A múlt héten nyilvánosságra került májusi adatok szerint a szigetországban 23 millió euróval csökkent a teljes kártyaadósság-állomány. Még egy ok, ami miatt érdemes Írországra figyelnünk, és egy kicsit ellesnünk tőlük. (Számomra egyre szimpatikusabbak az írek, a világ sok táján jártam már, oda mihamarabb el kell jussak!)

A Nemzetközi Valutaalap becslései szerint Amerikában a lakosság közel 2000 milliárd dollárnyi adósságot halmozott fel hitelkártyáik segítségével! Ennek több, mint 14%-a még idén be fog dőlni. Az Egyesült Államokban 2007 óta megtriplázódtak a bankok kártyaadósságok utáni veszteségei, és a Moody’s hitelminősítő becslése szerint júniusban rekordszintet, 10,76 százalékos arányt értek el a leírások (értsd: behajthatatlan tartozások). A kölcsönfelvétel európai „bajnokainak” számító britekhez képest ugyanakkor Írországban például a hitelkártya-adósságok tudatos lefaragásának a szándéka figyelhető meg a lakosság körében. A múlt héten nyilvánosságra került májusi adatok szerint a szigetországban 23 millió euróval csökkent a teljes kártyaadósság-állomány. Még egy ok, ami miatt érdemes Írországra figyelnünk, és egy kicsit ellesnünk tőlük. (Számomra egyre szimpatikusabbak az írek, a világ sok táján jártam már, oda mihamarabb el kell jussak!)

Aki hajlandó venni egy pár klikkelés fáradságát, akkor nosza! Van a

Aki hajlandó venni egy pár klikkelés fáradságát, akkor nosza! Van a  A hitelkártyák története alig ötven éves: 1949-ben egy McNamara nevű bankár a barátaival ebédelni ment egy neves New York-i étterembe, és csak fizetéskor vette észre, hogy nincs nála a tárcája. Ebéd közben éppen a vevőkártyákról beszélgettek, így McNamara fejében megszületett egy olyan bankkártya terve, amely nem üzlethez kötődik, hanem egy bankhoz, és mindenféle helyen, üzletben, étteremben, benzinkúton stb. használható, hiszen ez esetben a bank fizet az üzleteknek, és a bank számlázza a tételeket az ügyfélnek. Az ügyfélnek tehát elég egyetlen kártya mindenféle vásárláshoz, a cégeknél pedig nemcsak törzsközönségük vásárolhat korlátlanul. (Természetesen a bank a cégektől százalékot, az ügyfelektől éves díjat szed.) 1950-ben McNamara bankja, a Hamilton Credit Corporation ki is adta az első, akkor még kartonból készített bankkártyát, a Diners Club kártyát, ekkor még csak exkluzívan 200 tagnak. (Az amerikai városi legenda szerint így lett az első hitelkártya neve „Ebédelők kártyája”, hiszen az ötlet ebéd közben született, noha valójában inkább a célközönségre, az üzletemberekre utaltak ezzel.) Év végére már 20 ezer Diners Club kártya volt forgalomban. 1958-ban megjelent az American Express és a Bank Americard (Visa) is a hitelkártya-piacon.

A hitelkártyák története alig ötven éves: 1949-ben egy McNamara nevű bankár a barátaival ebédelni ment egy neves New York-i étterembe, és csak fizetéskor vette észre, hogy nincs nála a tárcája. Ebéd közben éppen a vevőkártyákról beszélgettek, így McNamara fejében megszületett egy olyan bankkártya terve, amely nem üzlethez kötődik, hanem egy bankhoz, és mindenféle helyen, üzletben, étteremben, benzinkúton stb. használható, hiszen ez esetben a bank fizet az üzleteknek, és a bank számlázza a tételeket az ügyfélnek. Az ügyfélnek tehát elég egyetlen kártya mindenféle vásárláshoz, a cégeknél pedig nemcsak törzsközönségük vásárolhat korlátlanul. (Természetesen a bank a cégektől százalékot, az ügyfelektől éves díjat szed.) 1950-ben McNamara bankja, a Hamilton Credit Corporation ki is adta az első, akkor még kartonból készített bankkártyát, a Diners Club kártyát, ekkor még csak exkluzívan 200 tagnak. (Az amerikai városi legenda szerint így lett az első hitelkártya neve „Ebédelők kártyája”, hiszen az ötlet ebéd közben született, noha valójában inkább a célközönségre, az üzletemberekre utaltak ezzel.) Év végére már 20 ezer Diners Club kártya volt forgalomban. 1958-ban megjelent az American Express és a Bank Americard (Visa) is a hitelkártya-piacon.

A Dunabank azzal írta be magát a magyar bankkártya történelem könyvébe, hogy kibocsátotta az első hazai „hitelkártyát” (az idézőjelet az magyarázza, hogy a Dunakártya mai szemmel nézve valójában betéti, vagy "debit" kártya volt, hitelkerettel. "Dunahitelkártya - a bizalom névjegye" volt a szlogen. Konkrétan arra emlékszem, hogy amikor ezzel fizettem, akkor a boltos hölgyike hátrakiáltott a főnöknek jó hangosan, enyhe gúnnyal a hangjában: "A zúr dunakártyával fizeeeet!" És mindenki áthúzott a másik sorba, hiszen soha nem tartott rövid ideig, ameddig kézzel átnézték a letiltott (már akkor sem rövid) listát. Az igazsághoz tartozik, hogy az OTP hamarabb, sőt, az MKB még hamarabb volt kártyával piacon, pár hónappal megelőzték a Dunabankot, de utóbbié volt az egyetlen országos fizetőkártyás megoldás (a Dunabank a Postával működött együtt...) Szép emlékek jönnek elő talán a

A Dunabank azzal írta be magát a magyar bankkártya történelem könyvébe, hogy kibocsátotta az első hazai „hitelkártyát” (az idézőjelet az magyarázza, hogy a Dunakártya mai szemmel nézve valójában betéti, vagy "debit" kártya volt, hitelkerettel. "Dunahitelkártya - a bizalom névjegye" volt a szlogen. Konkrétan arra emlékszem, hogy amikor ezzel fizettem, akkor a boltos hölgyike hátrakiáltott a főnöknek jó hangosan, enyhe gúnnyal a hangjában: "A zúr dunakártyával fizeeeet!" És mindenki áthúzott a másik sorba, hiszen soha nem tartott rövid ideig, ameddig kézzel átnézték a letiltott (már akkor sem rövid) listát. Az igazsághoz tartozik, hogy az OTP hamarabb, sőt, az MKB még hamarabb volt kártyával piacon, pár hónappal megelőzték a Dunabankot, de utóbbié volt az egyetlen országos fizetőkártyás megoldás (a Dunabank a Postával működött együtt...) Szép emlékek jönnek elő talán a  Korabeli mosolyfakasztó történet ez is: amíg az OTP Bank egyedül a minden hónap 26-i záróegyenlegre adta a teljes havi kamatot, addig az ügyfelek átvitték a pénzüket a Postabankba, majd az OTP számlazárásának napjára, 1 napra visszavitték az OTP-be. Így mindkét banktól megkapták a havi kamatot ugyanarra a pénzükre. A kamatos kamatot kedvelők minden hónapban meg is szüntették az OTP számlájukat, mert így az OTP egyből kifizette a kamatot is (amúgy csak év végén), amit szintén be lehetett fektetni.

Korabeli mosolyfakasztó történet ez is: amíg az OTP Bank egyedül a minden hónap 26-i záróegyenlegre adta a teljes havi kamatot, addig az ügyfelek átvitték a pénzüket a Postabankba, majd az OTP számlazárásának napjára, 1 napra visszavitték az OTP-be. Így mindkét banktól megkapták a havi kamatot ugyanarra a pénzükre. A kamatos kamatot kedvelők minden hónapban meg is szüntették az OTP számlájukat, mert így az OTP egyből kifizette a kamatot is (amúgy csak év végén), amit szintén be lehetett fektetni.  A jelenség az OTP Bank és a Postabank fiókhálózatában minden hónap 25-én és 27-én tömegjeleneteket idézett elő. Az OTP Bank a lakossági folyószámla bevezetéséig úgy reagált a problémára, hogy amennyiben a számla a szerződéskötéstől számított egy hónapon belül megszűnt, úgy az OTP Bank napi kamatszámítást alkalmazott.

A jelenség az OTP Bank és a Postabank fiókhálózatában minden hónap 25-én és 27-én tömegjeleneteket idézett elő. Az OTP Bank a lakossági folyószámla bevezetéséig úgy reagált a problémára, hogy amennyiben a számla a szerződéskötéstől számított egy hónapon belül megszűnt, úgy az OTP Bank napi kamatszámítást alkalmazott. A bankkártyák használatát, működését 2007. március elsejétől az új pénzforgalmi szolgáltatásokról és elektronikus fizetési eszközökről szóló 227/2006. (XI. 20.) Korm. rendelet

A bankkártyák használatát, működését 2007. március elsejétől az új pénzforgalmi szolgáltatásokról és elektronikus fizetési eszközökről szóló 227/2006. (XI. 20.) Korm. rendelet

A 7 fő bukókonstrukció

A 7 fő bukókonstrukció  PROFITMAX (pl.

PROFITMAX (pl.  DEUTSCHE SWAP (

DEUTSCHE SWAP ( 1. „Gyakorlatilag nulla kockázattal magas hozam érhető el a világ legnagyobb és legkitűnőbb vállalatainak kötvényeiből összeállított strukturált termékkel.”

1. „Gyakorlatilag nulla kockázattal magas hozam érhető el a világ legnagyobb és legkitűnőbb vállalatainak kötvényeiből összeállított strukturált termékkel.” 1. „Annyira tuti az ázsiai befektetés, hogy érdemes hitelt felvenni a házra, s a pénzt jól megforgatni. Havonta csak a hitel kamatát kell törleszteni, a tőkerészre évente befizetett összeg fialtatása kitermeli annak törlesztését. Emellett hatalmas nyerőt is hoz a befektetési rész.”

1. „Annyira tuti az ázsiai befektetés, hogy érdemes hitelt felvenni a házra, s a pénzt jól megforgatni. Havonta csak a hitel kamatát kell törleszteni, a tőkerészre évente befizetett összeg fialtatása kitermeli annak törlesztését. Emellett hatalmas nyerőt is hoz a befektetési rész.” 1. „A legnagyobb növekedés a világon Kínában van. Biztos felül fogja teljesíteni a világot, esni pedig nem is tud, mert jön az olimpia és a kínai állam sem engedné presztízs okokból a zakót, mert túl sok helyi is tőzsdézik.”

1. „A legnagyobb növekedés a világon Kínában van. Biztos felül fogja teljesíteni a világot, esni pedig nem is tud, mert jön az olimpia és a kínai állam sem engedné presztízs okokból a zakót, mert túl sok helyi is tőzsdézik.” 1. „Lassan, stabilan növekvő befektetés magas hozammal, jó likviditással: napi árfolyamon lehet bármikor ki- és beszállni.”

1. „Lassan, stabilan növekvő befektetés magas hozammal, jó likviditással: napi árfolyamon lehet bármikor ki- és beszállni.” 1. „A létező legjobb besorolású vállalati kötvény, az egyik legsikeresebb amerikai befektetési bank papírja. A magyar államkötvényekénél kisebb kockázat mellett magasabb hozam.”

1. „A létező legjobb besorolású vállalati kötvény, az egyik legsikeresebb amerikai befektetési bank papírja. A magyar államkötvényekénél kisebb kockázat mellett magasabb hozam.” Nyilvánvaló a felelőssége annak a privátbankárnak is, aki képes volt 90 százalékban kínai portfólióba ültetni ügyfelét, majd ott is hagyni a szakadás idején. Ettől viszont még az is kérdés, hogy az ügyfél mire várt, miben bízott, egyáltalán tudta-e, mekkora rizikót vállal. Ha tudta, akkor ritkán látható mértékű, de normál piaci veszteségről van szó – olyanról, amilyenbe például az szaladt bele, aki a kockázatok ismeretében vett OTP-részvényt, és elbukta fél pénzét.

Nyilvánvaló a felelőssége annak a privátbankárnak is, aki képes volt 90 százalékban kínai portfólióba ültetni ügyfelét, majd ott is hagyni a szakadás idején. Ettől viszont még az is kérdés, hogy az ügyfél mire várt, miben bízott, egyáltalán tudta-e, mekkora rizikót vállal. Ha tudta, akkor ritkán látható mértékű, de normál piaci veszteségről van szó – olyanról, amilyenbe például az szaladt bele, aki a kockázatok ismeretében vett OTP-részvényt, és elbukta fél pénzét. A Kína-mánia fikázására még egy adat: az elmúlt hat hónapban a befektetési alapok versenyében messze magasan nyertek az orosz, török, indiai, Kelet-Európai és Latin-Amerikai alapok. Évesített hozamuk – az adott ország devizájában – 100-170%. A nyertes – a

A Kína-mánia fikázására még egy adat: az elmúlt hat hónapban a befektetési alapok versenyében messze magasan nyertek az orosz, török, indiai, Kelet-Európai és Latin-Amerikai alapok. Évesített hozamuk – az adott ország devizájában – 100-170%. A nyertes – a