A mai hazai nyugdíjrendszer

Az állami nyugdíjrendszer úgynevezett felosztó-kirovó rendszerként működik. Ez azt jelenti, hogy az állam az aktív dolgozóktól levont nyugdíjjárulékból fedezi a mindenkori nyugdíjasok támogatását. Ne takargassuk, elméletileg e rendszer előnye, hogy mentes a tőkepiaci és egyéb befektetési kockázatoktól. Ugyanakkor a hátránya óriási! A későbbi nyugdíj összegét mindig politikai szelek döntései irányítják és határozzák meg, az egyén alig lehet saját nyugdíjának összegére befolyással. Optimális működéséhez tehát elengedhetetlenül szükségesek az alábbi feltételek:

Az állami nyugdíjrendszer úgynevezett felosztó-kirovó rendszerként működik. Ez azt jelenti, hogy az állam az aktív dolgozóktól levont nyugdíjjárulékból fedezi a mindenkori nyugdíjasok támogatását. Ne takargassuk, elméletileg e rendszer előnye, hogy mentes a tőkepiaci és egyéb befektetési kockázatoktól. Ugyanakkor a hátránya óriási! A későbbi nyugdíj összegét mindig politikai szelek döntései irányítják és határozzák meg, az egyén alig lehet saját nyugdíjának összegére befolyással. Optimális működéséhez tehát elengedhetetlenül szükségesek az alábbi feltételek:- Gyermekszületések száma legalább el kell érje az eltartottak számát

- A foglalkoztatottság is közel tökéletes kell legyen, hogy legyen kitől levonni a járulékokat. Ráadásul nem lehetnek nagy számban a járulékfizetés alól kibúvó egyének (lásd 800.000 rokkantnyugdíjas országa lettünk, a környező országokban együttvéve alig van ennyi!)

Magyarországon azonban ezek a feltételek döbbenetesen romlanak. Csökken a gyermekvállalási kedv, és ezen a hirtelen (sokszor meggondolatlanul) hozott gyerekcsinálási kormányzati ötletdömpingek sem segítenek rövidtávon. (Mikor is mondták azt, hogy "asszonynak szülni kötelesség, lánynak dicsőség"?) A rendszerváltás előtt az átlagos gyermekszám egy családban közelítette a 3-at. Ma jó, ha családonként egy gyermek születik. (Mi négyen vagyunk testvérek, most öt gyereket nevelünk, rajtunk nem múlik.)

Tény, hogy idősödő társadalmunkban egyre több a nyugdíjas korú, akit el kell „tartanunk”. Úgy kell őket eltartanunk, hogy közben egyre kevesebb aktív dolgozó fizet járulékot. Nem csak kevesebben dolgoznak, de még ráadásul tetemes mértékű a rejtett, szürke, esetleg fekete foglalkoztatott (nyugdíjuk várható mértékéről nem nekünk, és nem itt kell szomorkodnunk), rokkantnyugdíjasok hazája lettünk, egyre tovább tanulnak a fiatalok (tehát egyre később kezdenek dolgozni), valamint minél fiatalabb korosztályt nézünk, annál magasabb a munkanélküliség aránya (jelenleg a 18-25 éves korosztály . Sőt bizonyos trend megfigyelhető az egyre hamarabbi nyugdíjba vonulásról is. A nyugdíj összege – mivel a forrása apad – folyamatosan csökken. Küszöbön a sírig dolgozás, és az időskori elszegényedés drasztikus mértékben. Alig vannak alkalmazottak, akiknek valóban minden forintja után adóznak, egyre több a vállalkozó, akik sajnos minimálbéren tengetik életüket, holott annál jóval többet keresnek.

További gond az úgynevezett Ratkó gyermekek problémája: Azok a gyermekek, akik a Ratkó korszakban (1950 és 56 között) születtek (mára már felnőttek), a közeljövőben (2013-20-ban) fogják elérni a nyugdíj korhatárt. A Ratkó korszakról azt érdemes tudni, hogy Magyarországon abortusztilalom és ráadásul gyermektelenségi adó is volt, amelynek következtében a népességgyarapodás üteme jelentősen felgyorsult: sok gyermek született. Ennek köszönhetően 2013-tól várható egy olyan nyugdíjba vonulási hullám, amelybe bele lehet rokkanni: hirtelen kerülnek át sokan, nagyon sokan kereső státuszból eltartott státuszba! Ha egy korfát megnézünk (ez azt ábrázolja, hogy mely korosztályban hányan élnek köztünk férfiak és nők), akkor jól látszik a világháború, és a Ratkó-korszak hatása: Az állam – felismerve ezt a deformációt – 2013-tól törvényileg új számítási módszert vezetett be, amelynek következtében a nyugdíj mértéke – az aktív kereset korábbi 75%-ával szemben – a kereset 60%-ának megfelelő összeget jelent majd hamarosan. Gyakorlatilag a néhány év múlva nyugdíjba vonulóknak korábbi átlagkeresetük alig több, mint feléből kell majd megélni. Ez akkora űr lesz a korábbi keresethez képest, hogy szinte feldolgozhatatlan, kezelhetetlen lesz. Ráadásul – ha még lehet ezt rontani – a munkaviszony alapján nem mindenki fogja megkapni a maximált 60%-ot, (és lesznek, akik kimaradnak az állami nyugdíjrendszerből!). Sőt, nálunk is alkalmazzák az ún. Svájci indexálást, ami korántsem garancia arra, hogy a nyugdíj is a mindenkori jövedelmekkel arányosan fog emelkedni. A várható legmagasabb életkor (az élettartam) biztosan emelkedik, tehát egyre tovább élünk, egyre tovább kell eltartani az egyre több nyugdíjast. Nem olyan szokatlan dolgok ezek: mindenütt volt baby-boom (ami nálunk a Ratkó-korszak volt)… Az elmúlt évtizedben az Európai Unió szinte minden tagállama valahogyan módosítani volt kénytelen a nyugdíjkorhatárt, sok helyen teljesen új szabályokat vezettek be, egyéni és különleges megoldásokat találtak. Ki akarnak jönni a pénzből.

Tudomásul kell venni, hogy minden nyugdíjrendszer működésének alapja az, hogy fenntarthatónak kell lenniük, és a hosszú távú fenntarthatóság mellett megfelelő színvonalú nyugdíjat kell biztosítani. Nem elég ma tisztességes nyugdíjat fizetni, annak fenntarthatónak is kell lenni tartósan. Ugyanakkor az elszegényedéstől is meg kell óvjon…

Mindezeket lefordítom: az évek során egyre kevesebbet ér majd ugyanaz a nyugdíjösszeg (az államtól), és egyre több hiány lesz az állami nyugdíjrendszerben.

Kötelező magánnyugdíjpénztárak: fontos szó a „kötelező”. Az állam 1998-ban bölcsen kötelezővé tette az állami nyugdíj kiegészítésére szolgáló magán-nyugdíjpénztárakba történő belépést. Indoka az volt, hogy az állampolgárok nem ismerik fel a nyugdíjuk jövőbeni várható elégtelenségét, bizonyosan kis mértékét, tehát ha önszántukból nem, akkor kötelezően kell, hogy megtakarítsanak erre a kiegészítő célra. Fontos, hogy a pénztár tőkefedezeti elven működik: a tagok az összegyűjtött pénzösszegeket a nyugdíjkorhatár elérése után egy összegben felvehetik, vagy – a statisztikai átlagéletkorig hátralévő hónapok számával elosztva – havi nyugdíjként kérheti. Ennek az állami felelősségvállalásnak köszönhetően a pénztárba belépő, bejelentett munkavállalók a bruttó bérük 9,5%-át kötelesek elhelyezni egy általuk választott magánnyugdíjpénztárba. Igazságosabb ez, mint a tisztán állami, hiszen itt a „saját nyugdíjunkat” gyűjtjük – nevesítve – egy számlán (tehát nem egy nagy feneketlen kútba, mint az államinál, ahol ezeket a pénzeket nem címkézik fel, hogy kitől származnak). Eddig ebből 8 százalék a tag választott magán-nyugdíjpénztárában vezetett egyéni számlájára került továbbutalásra (nevesítve, saját számlán), a fennmaradó 1,5 százalék pedig az állami Nyugdíjbiztosítási Alapba (TB nyugdíj) került továbbra is. A nem magánnyugdíjpénztár-tag munkavállalók esetében a teljes 9,5 százalék került a Nyugdíjbiztosítási Alapba.

A Nyugdíjbiztosítási Alap a munkavállaló bruttó bére után további 24%-ot kap a munkáltatótól. Magán-nyugdíjpénztári tag esetében tehát a bruttó bér 8%-a került a magánnyugdíjpénztárba, 25,5%-a pedig a Nyugdíjbiztosítási Alapba. A jelenleg hatályos jogszabályok alapján a magán-nyugdíjpénztártagok a nyugdíjkorhatár betöltésekor a Nyugdíjbiztosítási Alap által kalkulált nyugdíj háromnegyedét kapják majd meg, a fennmaradó részt pedig a magánnyugdíjpénztártól.

A pénztártagokat milyen garanciák védik?

A pénztártagok megtakarításainak biztonságát elsősorban a független letétkezelő, a nyilvános napi eszközérték nyilvántartás és a törvényileg korlátozott befektetési limitek teremtik meg. A törvényi kötelezettségek betartását a Pénzügyi Szervezetek Állami Felügyelete (PSZÁF) folyamatosan ellenőrzi, az esetleges hiányosságokat pedig szigorúan számon kéri. A pénztárak a Pénztárak Garancia Alapján keresztül is biztosítják a magán-nyugdíjpénztári megtakarítások értékállóságát. Az Alap garantálja, hogy nyugdíjszolgáltatáskor a pénztártagok befizetéseik legalább inflációval növelt összegét megkapják.

Az állami nyugdíjrendszerben a munkavállalók jogosultságokat gyűjtenek a jogosultsági évek és a jövedelem függvényében, melyek alapján a nyugdíj összegének kiszámítása bonyolult, és nehezen átlátható. Kockázata, hogy az aktuális kormányzat mennyit tud nyugdíjkifizetésekre fordítani, erről lásd a következő részletes bejegyzést.

A magán-nyugdíjpénztárak esetében a nyugdíjat az egyéni számlán felhalmozott tőke és az elért hozam (a pénztár teljesítménye) határozza meg. Kockázata, hogy a gazdaság – állami költségvetés és a piacgazdaság – összességében milyen teljesítményt nyújt a felhalmozási időszakban.

A két rendszer jól kiegészíti egymást, az eltérő alapelvek és kockázatok kiegyenlítik egymást.

Túl szép lett volna… Ez itt nálunk – mint oly sok minden – elég furán sikerült (és lám milyen csúf véget érhet hamarosan!). A kötelező magán-nyugdíjpénztári tagság mellett az államtól kapott nyugdíj negyedével biztosan kevesebb lesz (mintha mindet az államtól kapnánk), így ezt a hiányzó részt a pénztárnak kell kitermelnie a megtakarítások vagyonkezelésével. Az utóbbi tíz év éves átlaghozam adatai alapján azonban – egyelőre – ez most még nem látszik. Ugyanakkor az előző év, és az idei első két negyedév rendkívül szép hozamokat termeltek (bármennyire az ellenkezőjét állítja a mai kormány).

Az már csak a mi kis Abszurdisztánunk egyéni pofonja a témában, hogy pár éve ”központosított tagdíjbevallási és befizetési rendszer” működik, ami a gyakorlatban azt jelenti, hogy hónapokig, akár egy évig is az a pech „ül a befizetéseken”, cserébe ezért a „kezelésért” 1,5% költséget számít fel. Ők azt mondják, hogy azonosítják a pénzt (én egy pillanat alatt felismerem!), és amíg ez az azonosítás meg nem történik, addig a befizetett pénz hozamot sem termel, és – hát ugye az infláció miatt - még az értékét sem tartja meg.

Az biztos, hogy a kormány csak a (GDP 3,2 százalékát kitevő!) nyugdíjpénztári pénzek lenyúlásával tudja jelenleg elfedni, hogy valójában mekkora a költségvetés hiánya.

(A slusszpoén kedvéért hadd citáljam a K/11064 sz. interpelláció szinte pont egy évvel ezelőtti linkjét, melyben dr. Szakács Imre (Fidesz) interpellálja az akkor pénzügyminisztert az alábbi szöveggel: „Igaz-e a hír, miszerint a Kormány ellopja, de legalábbis időlegesen saját céljaira használja a magánnyugdíj-pénztári tagok levont járulékbefizetéseit?” Nos, mára a válasz is megszületett: igen, a hír igaz. A mai Fidesz-kormány nyúlja le, de úgy tűnik végleg.) Önkéntes megoldások: A gondoskodás harmadik, szabad pillére. Míg a kötelező magánnyugdíjpénztár szolgáltatásával az állami nyugdíj egy része helyettesíthető (lett volna, de majd meglátjuk), addig a harmadik pillér az első két pillérből származó nyugdíj kiegészítésére szolgál. Mint neve is utal rá, ez nem kötelező, és sajnos emiatt sokan nem is választják. Pedig az állami nyugdíjnál leírtak miatt erre mindenképpen szükség van.

Több megoldás van erre, és mindre igaz, hogy teljesen önkéntes alapon működnek, a szerződő dönti el, hogy melyik konstrukciót milyen díjfizetéssel és kockázatviseléssel választja, azonban a munkáltató ebben az esetben is adhat kedvező feltételekkel kiegészítést.

Legtöbbször adókedvezmény / állami támogatás is igénybe vehető az önkéntes gondoskodásokra, az állam így próbálja ösztönözni az állampolgárokat, hogy biztosítsák be a jövőjüket!

Fajtái:

- Önkéntes nyugdíjpénztár: A leggyakoribb harmadik pillér. A magánnyugdíjpénztárhoz hasonlóan a befizetett összeg egy egyéni számlán gyűlik, és a díjfizető határozza meg, hogy kockázatvállalási hajlandóságának megfelelően milyen befektetési portfóliót választ

- Nyugdíj elő takarékossági számla: A NYESZ egy olyan nyugdíjcélú befektetési forma, amely lehetővé teszi, hogy kamatadó-mentesen, előtakarékossági támogatás igénybevételével, akár már rövidtávon is hozzáférhető nyugdíj kiegészítésre tegyünk szert. A számlán tartott tőke számos értékpapírba, befektetési jegyekbe, pénzintézetenként viszonylag (a piachoz képest) szűk palettáról. A nyesz számlavezetési díjának maximumáról (és minimumáról) törvény rendelkezik. (Jövőre 30%-ról 20%-ra csökkentik az adótámogatását.)

- Biztosítások és biztosítási köntösbe bújtatott befektetések: Biztosítási védelemmel kombinált nyugdíj célú, vagy szabad felhasználású megtakarítások, kiemelkedően magas hozamkilátásokkal, kamatadó-kedvezménnyel, és rugalmas, tervezhető hozzáférhetőséggel. Számos megoldás létezik, erről korábban már írtunk, számos előnyével és egy-két figyelmet igénylő információjával együtt. Ez utóbbi megoldás tervezhető a legrugalmasabban, és szabható az egyénenként és családonként eltérő élethelyzetekhez és célokhoz.

A nyugdíjasok 58%-a (1,7 millió személy) öregségi nyugdíjas, részarányuk az utóbbi 3 évben 2 százalékponttal emelkedett. A korbetöltött öregségi nyugdíjasok száma 1 millió 442–, a korhatár alattiaké 276,8 ezer. A másik népes csoport a rokkant nyugdíjasoké. A rokkantsági (korbetöltött és korhatár alatti) nyugdíjasok száma három év alatt (6,5%-kal) 750 ezer főre csökkent. A korbetöltött rokkant nyugdíjasok száma 2010 elején 371 ezer fő volt, 14,5 ezerrel több, a korhatár alattiaké 379 ezer fő, 43,4 ezerrel kevesebb, mint 2009. január 1-jén. A nyugellátásban részesülők száma összesen 2 millió 730 ezer fő, több mint háromnegyede öregségi és öregségi jellegű nyugdíjas. (A maradék hétmillió többsége kiskorú, tanulmányokat folytat, munkanélküli, nem-termelő, eltartott, minimálbéres, két-minimálbéres, gyesen-gyeden-gyáson stb.-n van, külföldön adózik, és néhányan dolgozgatnak...)

A nyugdíjasok 58%-a (1,7 millió személy) öregségi nyugdíjas, részarányuk az utóbbi 3 évben 2 százalékponttal emelkedett. A korbetöltött öregségi nyugdíjasok száma 1 millió 442–, a korhatár alattiaké 276,8 ezer. A másik népes csoport a rokkant nyugdíjasoké. A rokkantsági (korbetöltött és korhatár alatti) nyugdíjasok száma három év alatt (6,5%-kal) 750 ezer főre csökkent. A korbetöltött rokkant nyugdíjasok száma 2010 elején 371 ezer fő volt, 14,5 ezerrel több, a korhatár alattiaké 379 ezer fő, 43,4 ezerrel kevesebb, mint 2009. január 1-jén. A nyugellátásban részesülők száma összesen 2 millió 730 ezer fő, több mint háromnegyede öregségi és öregségi jellegű nyugdíjas. (A maradék hétmillió többsége kiskorú, tanulmányokat folytat, munkanélküli, nem-termelő, eltartott, minimálbéres, két-minimálbéres, gyesen-gyeden-gyáson stb.-n van, külföldön adózik, és néhányan dolgozgatnak...)A nyugdíjak és nyugdíjszerű ellátások havi átlaga a fővárosban a legmagasabb (104 405 Ft), és Szabolcs-Szatmár-Bereg megyében a legalacsonyabb (67 689 Ft).

Kérdések és válaszok:

Az új jogszabályok hogyan érintik az egyéni számlát?

A november 1-től hatályos jogszabály alapján a következő 14 hónapban a pénztártagok egyéni számlájára befizetés nem fog érkezni, de a számlák a befektetési eredményeknek megfelelő mértékben gyarapodni fognak. Abban az esetben, ha a pénztártag átlép az állami nyugdíjrendszerbe, az egyéni számláján felhalmozott megtakarítást a nyugdíjpénztár átadja a jogszabályban meghatározott állami szervnek.

Hol van biztonságban a pénzem?

A magán-nyugdíjpénztári megtakarítások a pénztáraknál teljes biztonságban vannak, ezt a Pénzügyi Szervezetek Állami Felügyelete és a Pénztárak Garancia Alapja is biztosítja.

Mi történik, ha átlépek az állami nyugdíjrendszerbe?

A jogszabályváltozás lehetőséget teremt mindenki számára az állami nyugdíjrendszerbe történő átlépésre, azt azonban a pénztártagok saját maguk döntik el, hogy átlépnek-e, vagy sem. Az átlépés feltételei és következményei azonban még nem tisztázottak, így azt egyelőre nem lehet megmondani, hogy milyen előnyöket jelent ez azoknak, akik az átlépés mellett döntenek. Hüvelykujj-szabályként javaslom, hogy képzelje el, hogy egy névre szóló, örökölhető, garantált vagyon-elemet a családi kasszából bedob egy feneketlen kútba, ahová mások is talán bedobálnak, de a kút mélyéről rögtön el is tűnik. Az ön pecázása e kút mélyéből majd akkor lesz aktuális, amikor néhány évtized múlva majd egyre kevesebben, egyre kevesebbet dobálnak bele abban a feneketlen kútba, miközben pecákkal egyre többen ácsorognak a kút körül…

Maradjak, vagy menjek?

A pénztártagokat megilleti a szabad választás joga, és egyéni élethelyzetét figyelembe véve kell a döntést meghoznia. A döntés során az alábbi tényezőket javasoljuk figyelembe venni:

· életkor: minél hosszabb a felhalmozási időszak (a nyugdíjig hátralévő idő), annál magasabb összeg gyűlik össze a magán-nyugdíjpénztári egyéni számlán, és a hozamingadozások is kiegyenlítődnek (a kútba is több hullana bele)

· kereset és várható kereset: a magasabb keresetűek (a mindenkori átlagkeresettel rendelkezők sajnos már ide tartoznak) magasabb nyugdíjra számíthatnak a magánnyugdíjpénztártól;

· a várható nyugdíj: a nyugdíj mértéke az állami rendszerben alapvetően az aktuális kormányzat által meghatározott, a magán-nyugdíjpénztáraknál legnagyobb mértékben a befizetett összegektől függ;

· gondoskodás: az állami nyugdíjrendszerben létező, feltételekhez kötött árva- és özvegyi nyugdíjellátás mellett a magán-nyugdíjpénztári felhalmozott megtakarítás teljes egészében örökölhető (a nyugdíjpénztárak már eddig is több tízezer esetben fizettek ki a tag egyéni számláján felhalmozott megtakarítást az örökösök, kedvezményezettek részére). Ez az örökölhetőség nincs az állami rendszerben.

Mi a helyzet az önkéntes nyugdíjpénztári megtakarításokkal?

Nagyon fontos, hogy a nyugdíjrendszert érintő változások az önkéntes nyugdíjpénztárakat semmilyen módon nem érintik. Az önkéntes nyugdíjpénztárak továbbra is a nyugdíjcélú öngondoskodás kedvezményes lehetőségét kínálják tagjaiknak.

Ami biztos:

Egyéni és testre szabott megoldásokat lehet, és kell is találni ahhoz, hogy ne legyen majd nagy rés a munkajövedelem és az azt követő nyugdíj között. Ez a kisebb jövedelemmel rendelkezőket épp úgy érinti, mint a jelenleg komoly munkajövedelemmel, vagy / és vagyonnal rendelkezőket (természetesen más arányokkal).

A megoldások ezekhez léteznek, megtalálhatóak, ugyanakkor annyira széles palettán mozognak, hogy szakértelem nélkül komoly hibákat lehet elkövetni a választás során.

A fent felsoroltakon túl rengeteg lehetőség van a megtakarítások – akár garantált, és adókedvezményekkel támogatott – kreatív összeválogatására. Egyéni, családi pénzügyi tervezés mindenképpen szükséges a teljeskörű, és független pénzügyi tervezés elindításához és az egyénileg optimális megoldó-csomag összeállításához, tartós és hatékony menedzseléséhez.

Időpont egy ingyenes konzultációra az alábbi email címeken kérhető:

Részletesebb igény vagy kérdés esetén az alábbi kérdőívet javaslom:

http://www.qfp.hu/index.php/kerdiv.html

Tájékozódjunk!

Tájékozódjunk!

Számos alkalommal írtunk már itt a hitelkártyákról. Írtunk a hitelkártyák

Számos alkalommal írtunk már itt a hitelkártyákról. Írtunk a hitelkártyák  Ám még ez sem minden. A hitelintézetek szinte minden esetben banki költség, készpénzfelvételi díj, vásárlás ellenértéke sorrendben használják fel a beérkező ügyfélpénzt. Így ha mondjuk 60 ezer forintot költöttünk, de az adott hónapban a kártyával kapcsolatban 2 ezer forint banki díj is felmerült, akkor a 60 ezer forintos utalásból a bank előbb leveszi e díjat, majd úgy érzékeli, hogy csak 58 ezer forintot törlesztettünk. A következmények egyértelműek: bár abban a hitben vagyunk, hogy időben fizettünk, mégis nyöghetjük a büntetőkamatot.

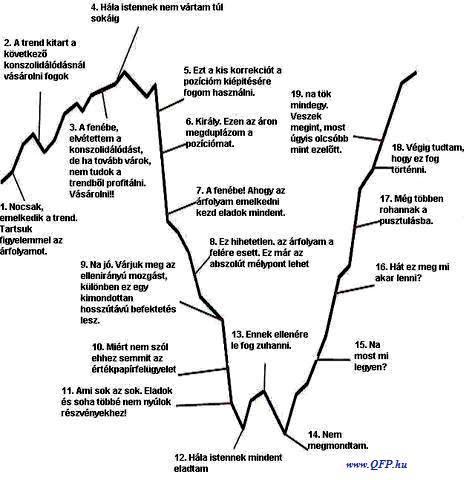

Ám még ez sem minden. A hitelintézetek szinte minden esetben banki költség, készpénzfelvételi díj, vásárlás ellenértéke sorrendben használják fel a beérkező ügyfélpénzt. Így ha mondjuk 60 ezer forintot költöttünk, de az adott hónapban a kártyával kapcsolatban 2 ezer forint banki díj is felmerült, akkor a 60 ezer forintos utalásból a bank előbb leveszi e díjat, majd úgy érzékeli, hogy csak 58 ezer forintot törlesztettünk. A következmények egyértelműek: bár abban a hitben vagyunk, hogy időben fizettünk, mégis nyöghetjük a büntetőkamatot. Ismerős csillagos megjegyzés, figyelmeztetés a pénzügyi termékek értékelésénél, hogy a múltbeli hozamok nem jelentenek garanciát a jövőre nézve? A magánbefektetők mégis szeretnek a múlt alapján dönteni, például akkor szállnak be egy részvénybe, ha az már jó sokat emelkedett, vagy akkor ijednek meg a forinttól, amikor az éppen zuhan. E megközelítés súlyos veszteségekhez vezethet, s sajnos sokszor a pénzügyi értékesítők is rossz irányba terelik az ügyfeleket.

Ismerős csillagos megjegyzés, figyelmeztetés a pénzügyi termékek értékelésénél, hogy a múltbeli hozamok nem jelentenek garanciát a jövőre nézve? A magánbefektetők mégis szeretnek a múlt alapján dönteni, például akkor szállnak be egy részvénybe, ha az már jó sokat emelkedett, vagy akkor ijednek meg a forinttól, amikor az éppen zuhan. E megközelítés súlyos veszteségekhez vezethet, s sajnos sokszor a pénzügyi értékesítők is rossz irányba terelik az ügyfeleket. Amikor az ügynökök pénzügyileg kevésbé szakértő ügyfeleknek azért mutogatnak briliáns múltbeli hozamokat, hogy felébresszék bennük a kapzsiságot és rábeszéljék őket valami nagy kockázatú termékkombinációra, az kifejezetten tisztességtelen megközelítés. Másfelől, bármilyen termék eladásához lehet megfelelően ínycsiklandó grafikont gyártani. Másfél éve például azzal sózták rá az emberekre a kínai alapokat, hogy milyen szépen emelkedik a görbe, most pedig azzal, hogy irreálisan leesett az áruk, ezért milyen olcsók.

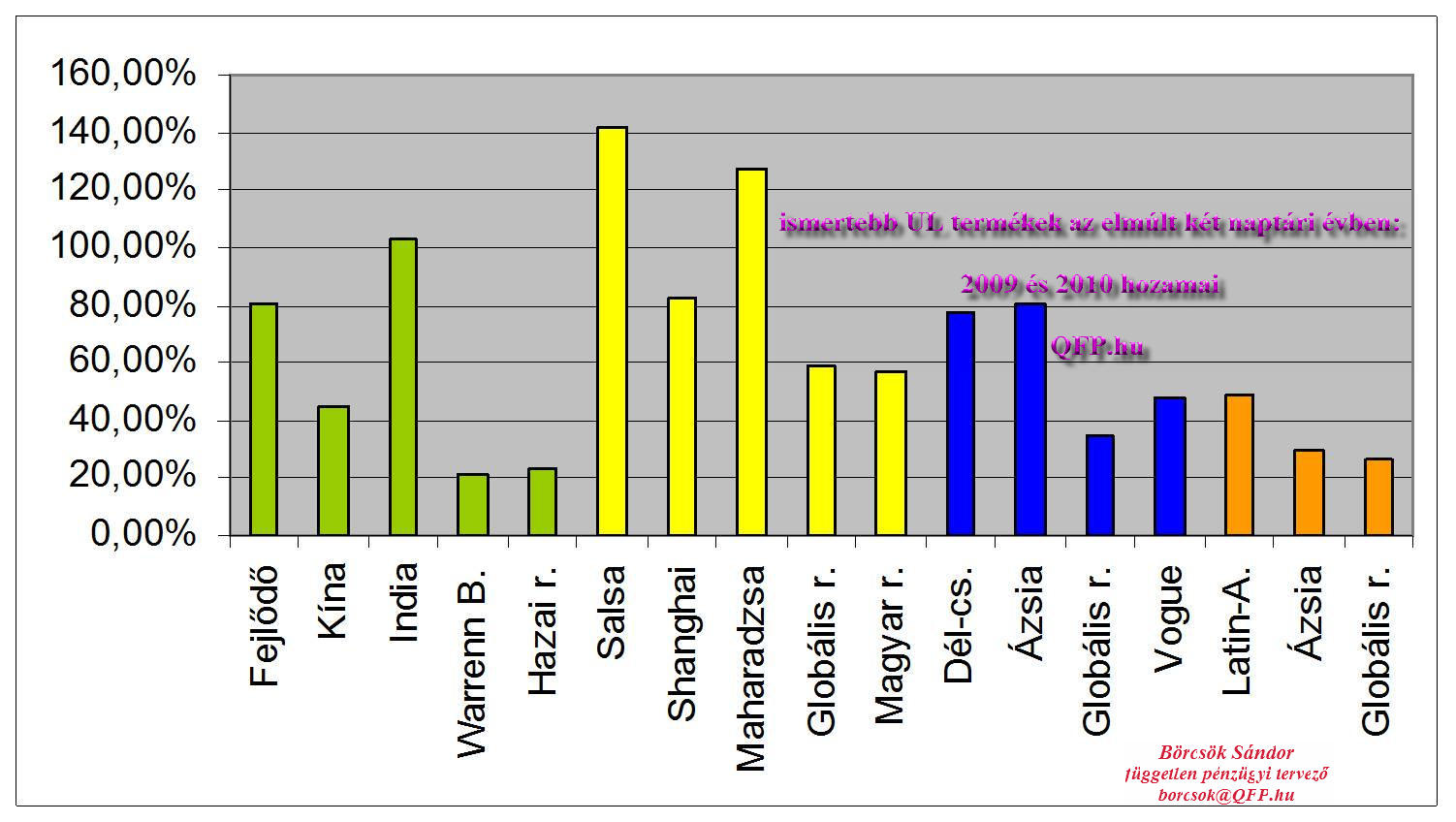

Amikor az ügynökök pénzügyileg kevésbé szakértő ügyfeleknek azért mutogatnak briliáns múltbeli hozamokat, hogy felébresszék bennük a kapzsiságot és rábeszéljék őket valami nagy kockázatú termékkombinációra, az kifejezetten tisztességtelen megközelítés. Másfelől, bármilyen termék eladásához lehet megfelelően ínycsiklandó grafikont gyártani. Másfél éve például azzal sózták rá az emberekre a kínai alapokat, hogy milyen szépen emelkedik a görbe, most pedig azzal, hogy irreálisan leesett az áruk, ezért milyen olcsók. A múltbeli hozamsorokat azonban mi is hasznosan alkalmazhatjuk. Megnézhetjük például, melyik alapkezelő, illetve nyugdíjpénztár hogyan szerepel a versenytársaihoz képest. Érdemes mindig viszonyhozamhoz (benchmarkhoz) képest is megítélni a teljesítményeket. Ha egy intézmény tartósan meg tudja verni a hozamversenyben a konkurenseket és a benchmarkot, az valós szakértelemre utal.

A múltbeli hozamsorokat azonban mi is hasznosan alkalmazhatjuk. Megnézhetjük például, melyik alapkezelő, illetve nyugdíjpénztár hogyan szerepel a versenytársaihoz képest. Érdemes mindig viszonyhozamhoz (benchmarkhoz) képest is megítélni a teljesítményeket. Ha egy intézmény tartósan meg tudja verni a hozamversenyben a konkurenseket és a benchmarkot, az valós szakértelemre utal.

Természetesen a tőke- vagy hozamvédelem örömteli, ha valamely egzotikus piacba invesztál valaki, csak éppen nem biztos, hogy a legolcsóbb megoldás. Aki például 3 éves futamidejű, kínai részvényekben utazó tőkevédett alapot választ, az maga is modellezheti a befektetést. Ha 100 forintjából 71,2 forintért 12 százalékos hozamú állampapírt vesz, rögtön eléri, hogy ha a maradék 28,8 forint el is vész, lejáratkor meglesz a kezdeti tőke. Vagyis, előállította magának a tőkevédelmet, a 28,8 forintot pedig beteheti maga is kínai tőzsdeindexbe vagy nyíltvégű kínai alapba. Ha ugyanezt az alapkezelő végzi a garantált alapban, akkor ő opciót vásárol a kínai piacra, amely azt biztosítja, hogy emelkedés esetén többszörös nyereség képződik ahhoz képest, mint amit az ügyfél maga egy mezei nyílt végű alappal elérhet. Csakhogy az esetleges extraprofit nem kis része az alapkezelőnél marad. A tőkevédett alapok ugyanis drágák, ráadásul nem pusztán az éves alapkezelési díj miatt: a termék kialakításánál, a mögöttes opciók megkötésénél is felmerülnek rejtett költségek. Emellett mostanság, amikor szinte minden nagy befektetési bank gondokkal küzd, fontos hangsúlyozni, hogy a garantált alapok háttéropcióit a magyar pénzintézetek nagy londoni házakkal kötik, ezért a partner- és országkockázat sem elhanyagolható.

Természetesen a tőke- vagy hozamvédelem örömteli, ha valamely egzotikus piacba invesztál valaki, csak éppen nem biztos, hogy a legolcsóbb megoldás. Aki például 3 éves futamidejű, kínai részvényekben utazó tőkevédett alapot választ, az maga is modellezheti a befektetést. Ha 100 forintjából 71,2 forintért 12 százalékos hozamú állampapírt vesz, rögtön eléri, hogy ha a maradék 28,8 forint el is vész, lejáratkor meglesz a kezdeti tőke. Vagyis, előállította magának a tőkevédelmet, a 28,8 forintot pedig beteheti maga is kínai tőzsdeindexbe vagy nyíltvégű kínai alapba. Ha ugyanezt az alapkezelő végzi a garantált alapban, akkor ő opciót vásárol a kínai piacra, amely azt biztosítja, hogy emelkedés esetén többszörös nyereség képződik ahhoz képest, mint amit az ügyfél maga egy mezei nyílt végű alappal elérhet. Csakhogy az esetleges extraprofit nem kis része az alapkezelőnél marad. A tőkevédett alapok ugyanis drágák, ráadásul nem pusztán az éves alapkezelési díj miatt: a termék kialakításánál, a mögöttes opciók megkötésénél is felmerülnek rejtett költségek. Emellett mostanság, amikor szinte minden nagy befektetési bank gondokkal küzd, fontos hangsúlyozni, hogy a garantált alapok háttéropcióit a magyar pénzintézetek nagy londoni házakkal kötik, ezért a partner- és országkockázat sem elhanyagolható. Nem túlzás azt állítani, hogy a banki termékfejlesztők kreativitása a költségtételek kimunkálásában csúcsosodik ki. Embert próbáló feladat lenne valamennyi jogcímet összeszámolni, amelyen több-kevesebb díjat legombolnak az ügyfelekről, és mire az ember azt gondolná, hogy kiismerte a struktúrát, addigra újabb innovációkkal rukkolnak elő. Így e helyütt csak a jéghegy csúcsát jelentő „lehúzásokat" említjük meg.

Nem túlzás azt állítani, hogy a banki termékfejlesztők kreativitása a költségtételek kimunkálásában csúcsosodik ki. Embert próbáló feladat lenne valamennyi jogcímet összeszámolni, amelyen több-kevesebb díjat legombolnak az ügyfelekről, és mire az ember azt gondolná, hogy kiismerte a struktúrát, addigra újabb innovációkkal rukkolnak elő. Így e helyütt csak a jéghegy csúcsát jelentő „lehúzásokat" említjük meg. A bankkölcsönök esetén a késedelmes törlesztés borsos ára lehet sokkoló. Nemcsak, hogy ketyegni kezd a normális kamatra rárakódó, 3–20 százalékos késedelmi kamat, de az sem példa nélküli, hogy sokszoros áron kiszámlázzák az A/4-es papír és a bélyeg költségét is. Így már az első írásbeli felszólítás 10 ezer forintba kerülhet, a második mondjuk 20 ezerbe, minden további levél pedig darabonként 40 ezer forintba. Ha az ügyfél valami miatt módosítani szeretné a hitelszerződés feltételeit, általában – költségplafon nélkül – a kintlévőség 2 százalékával számolhat (vagyis egy 10 milliós tartozásnál ez kapásból 200 ezer forint), és ennek akár a duplája is lehet – sőt, akár 8 százalék, mint például a néhány éve működő ÁHF Általános Hitel és Finanszírozási Zrt. esetében –, amit előtörlesztési díj címén az adósra számlázhatnak. A lejárat előtti törlesztésért ráadásul több pénzintézet már abban a pillanatban megterheli az ügyfelet, amint az jelzi igényét: a szándéknyilatkozat ára azonnal néhány ezer forint.

A bankkölcsönök esetén a késedelmes törlesztés borsos ára lehet sokkoló. Nemcsak, hogy ketyegni kezd a normális kamatra rárakódó, 3–20 százalékos késedelmi kamat, de az sem példa nélküli, hogy sokszoros áron kiszámlázzák az A/4-es papír és a bélyeg költségét is. Így már az első írásbeli felszólítás 10 ezer forintba kerülhet, a második mondjuk 20 ezerbe, minden további levél pedig darabonként 40 ezer forintba. Ha az ügyfél valami miatt módosítani szeretné a hitelszerződés feltételeit, általában – költségplafon nélkül – a kintlévőség 2 százalékával számolhat (vagyis egy 10 milliós tartozásnál ez kapásból 200 ezer forint), és ennek akár a duplája is lehet – sőt, akár 8 százalék, mint például a néhány éve működő ÁHF Általános Hitel és Finanszírozási Zrt. esetében –, amit előtörlesztési díj címén az adósra számlázhatnak. A lejárat előtti törlesztésért ráadásul több pénzintézet már abban a pillanatban megterheli az ügyfelet, amint az jelzi igényét: a szándéknyilatkozat ára azonnal néhány ezer forint. Különleges (bár karrierjét nyugaton már befutott) innováció a lekötött bankbetét és a befektetési alapok kombinációja, ahol két „normális", de más-más funkciót betöltő (mi több, különböző befektetői rétegnek való) termék felesleges összekapcsolásáról van szó. A konstrukció megnyerő: van egy csábító banki kamat, és annak az ígérete, hogy igen alacsony kockázat vállalásával extra hozamhoz és mindeközben rugalmas megtakarításhoz juthatunk, ha a bankbetét mellett legalább ugyanannyi pénzt befektetési alapban is elhelyezünk.

Különleges (bár karrierjét nyugaton már befutott) innováció a lekötött bankbetét és a befektetési alapok kombinációja, ahol két „normális", de más-más funkciót betöltő (mi több, különböző befektetői rétegnek való) termék felesleges összekapcsolásáról van szó. A konstrukció megnyerő: van egy csábító banki kamat, és annak az ígérete, hogy igen alacsony kockázat vállalásával extra hozamhoz és mindeközben rugalmas megtakarításhoz juthatunk, ha a bankbetét mellett legalább ugyanannyi pénzt befektetési alapban is elhelyezünk. Nos, konstrukciós hibából több is akad. Rögtön mindjárt az, hogy a mézesmadzagnak szánt akciós kamat, amellyel a befektetőt 1–2 éves időtávra behúzzák a bankba, valójában csupán néhány hónapra vonatkozik, annak letelte után viszont akár a felére is visszaeshet. A másik buktató az, hogy egy rövid távú jövőbeli kamatígéret keveredik össze a befektetési alapok múltbeli hozamával. A valóságban semmi nem garantálja számára azt, hogy a pár hónapos akciós betéti kamaton felül pontosan mekkora hozamot tehet majd zsebre e megoldással, arról pedig sosem szól a fáma, hogy a befektetési alapos rész esetleges vesztesége éppenséggel le is nullázhatja a betétlekötésen képződő kamatot, sőt akár a befektetett tőke egy részét is elviheti. Vagyis az ügyfél éppenséggel kevesebb pénzt is kézhez kaphat, mint amennyit betett.

Nos, konstrukciós hibából több is akad. Rögtön mindjárt az, hogy a mézesmadzagnak szánt akciós kamat, amellyel a befektetőt 1–2 éves időtávra behúzzák a bankba, valójában csupán néhány hónapra vonatkozik, annak letelte után viszont akár a felére is visszaeshet. A másik buktató az, hogy egy rövid távú jövőbeli kamatígéret keveredik össze a befektetési alapok múltbeli hozamával. A valóságban semmi nem garantálja számára azt, hogy a pár hónapos akciós betéti kamaton felül pontosan mekkora hozamot tehet majd zsebre e megoldással, arról pedig sosem szól a fáma, hogy a befektetési alapos rész esetleges vesztesége éppenséggel le is nullázhatja a betétlekötésen képződő kamatot, sőt akár a befektetett tőke egy részét is elviheti. Vagyis az ügyfél éppenséggel kevesebb pénzt is kézhez kaphat, mint amennyit betett.

Az állami nyugdíjrendszerbe történő átlépés jelenleg az eddigi teljes magán-nyugdíjpénztári megtakarításról történő önkéntes lemondást jelentené, az összeg további sorsa még nem egyértelmű. Ezért az állami nyugdíjrendszerbe történő átlépést – a Stabilitás Pénztárszövetség álláspontjával egyetértve – nem javasoljuk egészen addig, amíg jogszabályi szinten nem tisztázzák az átlépőknek nyújtott kompenzációt és a befizetések nyilvántartásának és befektetésének kérdését.

Az állami nyugdíjrendszerbe történő átlépés jelenleg az eddigi teljes magán-nyugdíjpénztári megtakarításról történő önkéntes lemondást jelentené, az összeg további sorsa még nem egyértelmű. Ezért az állami nyugdíjrendszerbe történő átlépést – a Stabilitás Pénztárszövetség álláspontjával egyetértve – nem javasoljuk egészen addig, amíg jogszabályi szinten nem tisztázzák az átlépőknek nyújtott kompenzációt és a befizetések nyilvántartásának és befektetésének kérdését.  Röviden: az állami nyugdíj lehet, hogy biztos, csak a mértéke nagyon-nagyon bizonytalan. A nyugdíjasok szegénységének mértéke csak a kérdés. A felosztó-kirovó rendszer a mai befizetéseket, levonásokat (amit a ma aktív keresők béréből von le) helyezi ki a mai nyugdíjasok felé. A rendszer időbeli, demográfiai, gazdasági, és társadalmi anomáliái miatt teljesen bizonytalan mértékű nyugdíjat fog biztosítani – minden ez ellen tiltakozó, ezt esetleg cáfolni próbáló politikai nyilatkozat ellenére.

Röviden: az állami nyugdíj lehet, hogy biztos, csak a mértéke nagyon-nagyon bizonytalan. A nyugdíjasok szegénységének mértéke csak a kérdés. A felosztó-kirovó rendszer a mai befizetéseket, levonásokat (amit a ma aktív keresők béréből von le) helyezi ki a mai nyugdíjasok felé. A rendszer időbeli, demográfiai, gazdasági, és társadalmi anomáliái miatt teljesen bizonytalan mértékű nyugdíjat fog biztosítani – minden ez ellen tiltakozó, ezt esetleg cáfolni próbáló politikai nyilatkozat ellenére. Maradjak, vagy menjek?

Maradjak, vagy menjek?

A nyugdíjasok 58%-a (1,7 millió személy) öregségi nyugdíjas, részarányuk az utóbbi 3 évben 2 százalékponttal emelkedett. A korbetöltött öregségi nyugdíjasok száma 1 millió 442–, a korhatár alattiaké 276,8 ezer. A másik népes csoport a rokkant nyugdíjasoké. A rokkantsági (korbetöltött és korhatár alatti) nyugdíjasok száma három év alatt (6,5%-kal) 750 ezer főre csökkent. A korbetöltött rokkant nyugdíjasok száma 2010 elején 371 ezer fő volt, 14,5 ezerrel több, a korhatár alattiaké 379 ezer fő, 43,4 ezerrel kevesebb, mint 2009. január 1-jén. A nyugellátásban részesülők száma összesen 2 millió 730 ezer fő, több mint háromnegyede öregségi és öregségi jellegű nyugdíjas. (A maradék hétmillió többsége kiskorú, tanulmányokat folytat, munkanélküli, nem-termelő, eltartott, minimálbéres, két-minimálbéres, gyesen-gyeden-gyáson stb.-n van, külföldön adózik, és néhányan dolgozgatnak...)

A nyugdíjasok 58%-a (1,7 millió személy) öregségi nyugdíjas, részarányuk az utóbbi 3 évben 2 százalékponttal emelkedett. A korbetöltött öregségi nyugdíjasok száma 1 millió 442–, a korhatár alattiaké 276,8 ezer. A másik népes csoport a rokkant nyugdíjasoké. A rokkantsági (korbetöltött és korhatár alatti) nyugdíjasok száma három év alatt (6,5%-kal) 750 ezer főre csökkent. A korbetöltött rokkant nyugdíjasok száma 2010 elején 371 ezer fő volt, 14,5 ezerrel több, a korhatár alattiaké 379 ezer fő, 43,4 ezerrel kevesebb, mint 2009. január 1-jén. A nyugellátásban részesülők száma összesen 2 millió 730 ezer fő, több mint háromnegyede öregségi és öregségi jellegű nyugdíjas. (A maradék hétmillió többsége kiskorú, tanulmányokat folytat, munkanélküli, nem-termelő, eltartott, minimálbéres, két-minimálbéres, gyesen-gyeden-gyáson stb.-n van, külföldön adózik, és néhányan dolgozgatnak...) Egyik tipikus eladósodás-típus autókkal történt.

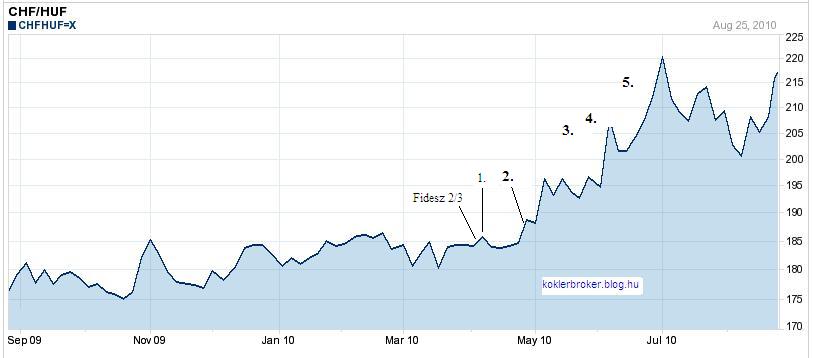

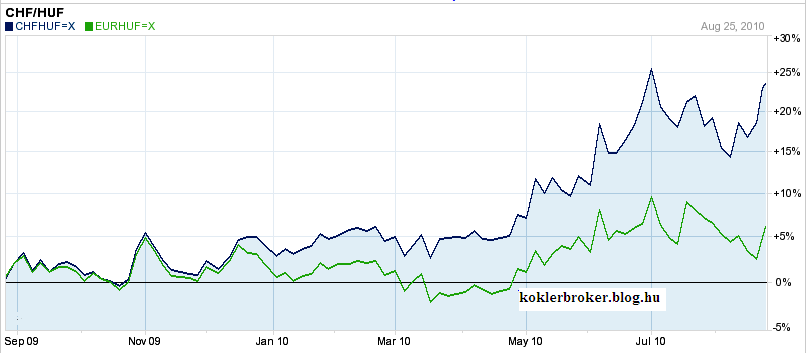

Egyik tipikus eladósodás-típus autókkal történt.  Néhány évvel később egy Swift már másfélszer-kétszer annyiba került, míg a saját használtért az eredeti ár (800-900 ezer) felét, de inkább harmadát adták. Elérhető volt azonban hitel, igaz, mai ésszel eszeveszett kamattal (kétjegyűvel, ami nem egyessel kezdődött), de hát ki számolt akkor utána?! Eleinte egymilliós hitel volt egy új autón átlagosan, a vételár fele, majd a következő cserénél (amikor megint a használtért alig harmadát kaptad, az új meg kétszer annyi lett) kitalálták a 10%-os önrészt, sőt, elszaporodtak a reklámok a beugró nélküli, 100%-ban hitelből finanszírozott autót! Ekkor egy átlagos hiteles autón már két-három milliónyi hitel volt. A forinthitel mellett „feltalálták a frankos hitelt, aminek a kamata alig 6-12 % volt (pénzügyileg kulturáltabb országokban ugyanez a hitel 2-3% kamattal ketyegett). Soha senki nem magyarázta el, hogy mi az a devizakockázat, árfolyamkockázat, ország-kockázat, illetve, hogy ezeket lehet-e, és hogyan lehet kezelni. Ész nélkül vettek fel hiteleket autókra, sokszor 10 (!) éves futamidővel. Mit ér újkori árához képest egy 5 éves autó, és hol tart ekkor egy annuitásos hitel tőketartalma? És mit ér egy 10 éves autó? Olyannyira nem volt téma a devizahitelek kockázata, hogy még számos autókereskedő is beleszaladt ugyanebbe a csapdába! (Igaz, ott eleinte a márkaképviseletek viselték a behozatal költségeit, a kereskedőnek csak „Showroom” szerepe volt. Később már ráterhelték nem csak a behozatal költségeit a kereskedőkre (vám, áfa, illetékek, forgalomba hozatal, stb.), hanem a teljes vételárat kifizettették velük, és „lehetővé tették” mindezen költségek hitellel történő fedezését. Naná, hogy devizahitellel! Szinte rákényszerítették a kereskedőket az ügyeskedésekre, a hitelügyintézők, bankok és biztosítók jutalékaira, amitől – ugye – már érdekeltté tették a kereskedőket a magas jutalékot fizető pénzügyi termékek értékesítésére, szemben az ügyfélközpontúsággal… De ez egy másik történet lenne.

Néhány évvel később egy Swift már másfélszer-kétszer annyiba került, míg a saját használtért az eredeti ár (800-900 ezer) felét, de inkább harmadát adták. Elérhető volt azonban hitel, igaz, mai ésszel eszeveszett kamattal (kétjegyűvel, ami nem egyessel kezdődött), de hát ki számolt akkor utána?! Eleinte egymilliós hitel volt egy új autón átlagosan, a vételár fele, majd a következő cserénél (amikor megint a használtért alig harmadát kaptad, az új meg kétszer annyi lett) kitalálták a 10%-os önrészt, sőt, elszaporodtak a reklámok a beugró nélküli, 100%-ban hitelből finanszírozott autót! Ekkor egy átlagos hiteles autón már két-három milliónyi hitel volt. A forinthitel mellett „feltalálták a frankos hitelt, aminek a kamata alig 6-12 % volt (pénzügyileg kulturáltabb országokban ugyanez a hitel 2-3% kamattal ketyegett). Soha senki nem magyarázta el, hogy mi az a devizakockázat, árfolyamkockázat, ország-kockázat, illetve, hogy ezeket lehet-e, és hogyan lehet kezelni. Ész nélkül vettek fel hiteleket autókra, sokszor 10 (!) éves futamidővel. Mit ér újkori árához képest egy 5 éves autó, és hol tart ekkor egy annuitásos hitel tőketartalma? És mit ér egy 10 éves autó? Olyannyira nem volt téma a devizahitelek kockázata, hogy még számos autókereskedő is beleszaladt ugyanebbe a csapdába! (Igaz, ott eleinte a márkaképviseletek viselték a behozatal költségeit, a kereskedőnek csak „Showroom” szerepe volt. Később már ráterhelték nem csak a behozatal költségeit a kereskedőkre (vám, áfa, illetékek, forgalomba hozatal, stb.), hanem a teljes vételárat kifizettették velük, és „lehetővé tették” mindezen költségek hitellel történő fedezését. Naná, hogy devizahitellel! Szinte rákényszerítették a kereskedőket az ügyeskedésekre, a hitelügyintézők, bankok és biztosítók jutalékaira, amitől – ugye – már érdekeltté tették a kereskedőket a magas jutalékot fizető pénzügyi termékek értékesítésére, szemben az ügyfélközpontúsággal… De ez egy másik történet lenne. Másik tipikus eladósodási hiba a lakáshitelek piacán történt, ahol – régi rögzülések miatt – az ingatlan tulajdon lebegett mindenki szeme előtt, minden áron. Míg egy átlagos autóhitelnél egy-két millióval, legfeljebb hárommal adósodott el valaki, addig az ingatlanpiacon tíz-húsz milliós hitelek sem voltak ritkák, sőt – az akkor szabályok szerinti hitelfedezet arányában, akár jövedelemigazolás nélkül – simán lehetett valakinek félszáz milliós adóssága, akár svájci frank alapon.

Másik tipikus eladósodási hiba a lakáshitelek piacán történt, ahol – régi rögzülések miatt – az ingatlan tulajdon lebegett mindenki szeme előtt, minden áron. Míg egy átlagos autóhitelnél egy-két millióval, legfeljebb hárommal adósodott el valaki, addig az ingatlanpiacon tíz-húsz milliós hitelek sem voltak ritkák, sőt – az akkor szabályok szerinti hitelfedezet arányában, akár jövedelemigazolás nélkül – simán lehetett valakinek félszáz milliós adóssága, akár svájci frank alapon.  A harmadik tragikus

A harmadik tragikus Évekig, hosszú évekig képesek a teljesen fölösleges többletterheket viselni, cipelni és fizetni ezek a családok. Súlyos tízezreket finanszíroznak, mintha csak az ablakon dobálnák ki, hiszen sem termék, sem szolgáltatás nincs mögöttük (hacsak magát az eredeti hitelt nem tekintjük szolgáltatásnak, de a drága hitelt ne tekintsük korrekt szolgáltatásnak). Döbbenetes, hogy egy jó hitel ma egymillió forintonként (futamidőtől függően; 7-20 év között) hatezer-húszezer forintos törlesztő részlettel „ketyeg”. Ma sokmilliós „jóhitel” törlesztő részletével lenne egyenlő néhány százezer forintnyi „rosszhitel” törlesztése, mely utóbbit szomorúan fizetik több millió háztartásban! Mindemellett nem a hiteltől kell félni, hanem a tervezetlen, rossz hiteltől. De legalább tessék kitölteni

Évekig, hosszú évekig képesek a teljesen fölösleges többletterheket viselni, cipelni és fizetni ezek a családok. Súlyos tízezreket finanszíroznak, mintha csak az ablakon dobálnák ki, hiszen sem termék, sem szolgáltatás nincs mögöttük (hacsak magát az eredeti hitelt nem tekintjük szolgáltatásnak, de a drága hitelt ne tekintsük korrekt szolgáltatásnak). Döbbenetes, hogy egy jó hitel ma egymillió forintonként (futamidőtől függően; 7-20 év között) hatezer-húszezer forintos törlesztő részlettel „ketyeg”. Ma sokmilliós „jóhitel” törlesztő részletével lenne egyenlő néhány százezer forintnyi „rosszhitel” törlesztése, mely utóbbit szomorúan fizetik több millió háztartásban! Mindemellett nem a hiteltől kell félni, hanem a tervezetlen, rossz hiteltől. De legalább tessék kitölteni  És most akkor képzeljük el ugyanezeket a tízezreket évekig – de nem mínusz, hanem plusz előjellel! Nem egy hitelintézet THM-jeként kidobálva, hanem megtakarítások sorozataként! Néhány év alatt hasonló eredményre juthatunk, csak pozitív számokkal. Igaz, lassabb a folyamat, hiszen a befektetések tervezhető átlagos hozama alatta van a rosszabb hitelek THM-jeinek… De működik az elszegényedés és leszakadás mintájára a gazdagodás és anyagi felemelkedés is! Következő bejegyzésünk ezekről a megtakarítási számlákról, gyűjtési lehetőségekről, a felemelkedésről, gazdagodásról fog szólni. Az elszegényedés átlagos időtartama, vagy annál nem sokkal hosszabb idő alatt meg is lehet gazdagodni!

És most akkor képzeljük el ugyanezeket a tízezreket évekig – de nem mínusz, hanem plusz előjellel! Nem egy hitelintézet THM-jeként kidobálva, hanem megtakarítások sorozataként! Néhány év alatt hasonló eredményre juthatunk, csak pozitív számokkal. Igaz, lassabb a folyamat, hiszen a befektetések tervezhető átlagos hozama alatta van a rosszabb hitelek THM-jeinek… De működik az elszegényedés és leszakadás mintájára a gazdagodás és anyagi felemelkedés is! Következő bejegyzésünk ezekről a megtakarítási számlákról, gyűjtési lehetőségekről, a felemelkedésről, gazdagodásról fog szólni. Az elszegényedés átlagos időtartama, vagy annál nem sokkal hosszabb idő alatt meg is lehet gazdagodni!

Rengeteg weboldalt találunk, ahol a hitelek felvételére buzdítanak, hajmeresztően laza, vagy annak tűnő feltételek mellett (jövedelemigazolás nélküli hitel, fedezet nélküli hitel, személyi kölcsön, gyorskölcsön, stb.). Ugyanakkor a jogszabályok (szinte túl) szigorúak lettek: egyik szemem sír, a másik nevet. Túl szigorúak a jogszabályok, mert például nem a devizahiteleket kellett volna betiltani, hanem a fedezetlen, ellenőrizetlen, kezeletlen kockázatú devizahiteleket. És még mindig túl engedékenyek a szabályzók, hiszen nem csapnak le azokra a hitelt ígérő vásárlói csoportokra, ahol a legbecsaphatóbb, leginkább sebezhető, leghiszékenyebb emberek állnak sorba és fizetik a soha meg nem kapott hitelért a törlesztő részleteket. (Ha ennyiből nem érted, akkor klikk

Rengeteg weboldalt találunk, ahol a hitelek felvételére buzdítanak, hajmeresztően laza, vagy annak tűnő feltételek mellett (jövedelemigazolás nélküli hitel, fedezet nélküli hitel, személyi kölcsön, gyorskölcsön, stb.). Ugyanakkor a jogszabályok (szinte túl) szigorúak lettek: egyik szemem sír, a másik nevet. Túl szigorúak a jogszabályok, mert például nem a devizahiteleket kellett volna betiltani, hanem a fedezetlen, ellenőrizetlen, kezeletlen kockázatú devizahiteleket. És még mindig túl engedékenyek a szabályzók, hiszen nem csapnak le azokra a hitelt ígérő vásárlói csoportokra, ahol a legbecsaphatóbb, leginkább sebezhető, leghiszékenyebb emberek állnak sorba és fizetik a soha meg nem kapott hitelért a törlesztő részleteket. (Ha ennyiből nem érted, akkor klikk  Soha nem fognak ebből a csapdából kijönni,

Soha nem fognak ebből a csapdából kijönni,  Fantasztikus hangok, emlékezetes slágerek, sikerek, örömök…

Fantasztikus hangok, emlékezetes slágerek, sikerek, örömök… Miért van ez így? Magyarországon a nagy többség elköveti az alapvető pénzügyi hibákat: rendszeresen nemcsak elkölti azt, amit keres, de hiteleket is vesz fel, és ráadásul nem csak nem tanul meg befektetni, hanem eszébe sem jut a megtakarítás kérdése. Attól, hogy hirtelen valaki rivaldafénybe kerül, felkapják stúdiók, TV, újságok, a sok-sok tartalommegosztó oldalak velük vannak tele, attól még nem tanul meg bánni a pénzzel. Miért is tudna a pénzzel bánni?! Addig korábban alig volt miből, és amikor vége van a szűk időknek, akkor azonnal próbálja pótolni a mögötte lévő évek elmaradt álmait: egy kabrió, egy plazmatévé, egy kis lakás, majd egy nagyobb ingatlan (sokszor erőn felül eladósodva)… A brutálisan rászakadt pénztől

Miért van ez így? Magyarországon a nagy többség elköveti az alapvető pénzügyi hibákat: rendszeresen nemcsak elkölti azt, amit keres, de hiteleket is vesz fel, és ráadásul nem csak nem tanul meg befektetni, hanem eszébe sem jut a megtakarítás kérdése. Attól, hogy hirtelen valaki rivaldafénybe kerül, felkapják stúdiók, TV, újságok, a sok-sok tartalommegosztó oldalak velük vannak tele, attól még nem tanul meg bánni a pénzzel. Miért is tudna a pénzzel bánni?! Addig korábban alig volt miből, és amikor vége van a szűk időknek, akkor azonnal próbálja pótolni a mögötte lévő évek elmaradt álmait: egy kabrió, egy plazmatévé, egy kis lakás, majd egy nagyobb ingatlan (sokszor erőn felül eladósodva)… A brutálisan rászakadt pénztől  (És akadnak sajnos szép számmal olyanok, akik – kókler tanácsadók sugallatára – rossz befektetéseket indítva, kockázatokat vállalva (úgy, hogy erről mit sem tudtak) az első változatnál is gyorsabban fenekére csaptak vagyonkáiknak. Róluk már nem írok most, ahogy azokról a sztárocskákról sem, akik az adóhatóság „legnagyobb adósok listája”

(És akadnak sajnos szép számmal olyanok, akik – kókler tanácsadók sugallatára – rossz befektetéseket indítva, kockázatokat vállalva (úgy, hogy erről mit sem tudtak) az első változatnál is gyorsabban fenekére csaptak vagyonkáiknak. Róluk már nem írok most, ahogy azokról a sztárocskákról sem, akik az adóhatóság „legnagyobb adósok listája”

Még, hogy nem szól bele a politikus az árfolyamokba?! (1) Március második felében 4%-ot gyengült a forint. Nézzük, milyen hírek voltak abban az időben (az egyszerűség kedvéért a Hírkereső oldalán kerestem rá a nagy kormánypárt, és a fizetőeszközünk nevére).

Még, hogy nem szól bele a politikus az árfolyamokba?! (1) Március második felében 4%-ot gyengült a forint. Nézzük, milyen hírek voltak abban az időben (az egyszerűség kedvéért a Hírkereső oldalán kerestem rá a nagy kormánypárt, és a fizetőeszközünk nevére).

Többször is felmerül annak a lehetősége, hogy a devizahiteleseket „megsegítenék”. Olyan ez a gondolat, mintha a viharkár elleni biztosítással nem rendelkező gazdákat viharkár esetén, vagy az ártéren építkezőket, akik nem kötöttek (mert nem köthettek) árvíz elleni biztosítást, árvíz esetén kártalanítanák. Kapaszkodj meg, mindkettőn komolyan elgondolkodott már mindkét nagy párt, jobbról-balról hangoznak el ilyen őrült ötletek. Talán csak a szakértő(bb) Bajnai-kormány nem állt elő ilyen pénzügyi butasággal. Pedig csak egy-egy pofon kellene annak, aki ártéren építkezik (de legalább alá kellene vele íratni egy nyilatkozatot, miszerint tudomásul veszi, hogy ártéren árvíz lehet, és ilyen kár esetén minden felelősséget vállal.

Többször is felmerül annak a lehetősége, hogy a devizahiteleseket „megsegítenék”. Olyan ez a gondolat, mintha a viharkár elleni biztosítással nem rendelkező gazdákat viharkár esetén, vagy az ártéren építkezőket, akik nem kötöttek (mert nem köthettek) árvíz elleni biztosítást, árvíz esetén kártalanítanák. Kapaszkodj meg, mindkettőn komolyan elgondolkodott már mindkét nagy párt, jobbról-balról hangoznak el ilyen őrült ötletek. Talán csak a szakértő(bb) Bajnai-kormány nem állt elő ilyen pénzügyi butasággal. Pedig csak egy-egy pofon kellene annak, aki ártéren építkezik (de legalább alá kellene vele íratni egy nyilatkozatot, miszerint tudomásul veszi, hogy ártéren árvíz lehet, és ilyen kár esetén minden felelősséget vállal.  Ugyanígy a mezőgazdasági károk ellen önmagát nem biztosító gazdákkal alá kellene íratni egy nyilatkozatot, hogy mezőgazdasági kár (jég-, vihar, árvíz, belvíz, stb. kár) esetén, ha nem köt kockázati biztosítást, akkor nem fog nyavalyogni, sírni-ríni, tüntetni, hápogni, hanem tudomásul veszi, hogy hülye volt. Érdekes, ez Vietnámban miért nem merül fel?! Ki fogja „kártalanítani” azt az előrelátó, kockázatkerülő gazdát, aki biztosította önmagát, javait és jószágait, de azokat nem érte mégsem kár?! Ki fogja visszafizetni a lottón egyetlen találatot, vagy annyit sem elért szerencsejátékost?!

Ugyanígy a mezőgazdasági károk ellen önmagát nem biztosító gazdákkal alá kellene íratni egy nyilatkozatot, hogy mezőgazdasági kár (jég-, vihar, árvíz, belvíz, stb. kár) esetén, ha nem köt kockázati biztosítást, akkor nem fog nyavalyogni, sírni-ríni, tüntetni, hápogni, hanem tudomásul veszi, hogy hülye volt. Érdekes, ez Vietnámban miért nem merül fel?! Ki fogja „kártalanítani” azt az előrelátó, kockázatkerülő gazdát, aki biztosította önmagát, javait és jószágait, de azokat nem érte mégsem kár?! Ki fogja visszafizetni a lottón egyetlen találatot, vagy annyit sem elért szerencsejátékost?! A devizahitelesek kondíciói még mindig kedvezőbbek

A devizahitelesek kondíciói még mindig kedvezőbbek Ez így együtt már tiszta Amerika: felelőtlenség, Isten-érzet, túlköltekezés, túlvállalás, ingatlanpiaci boom (látszólag), társadalmi tévhitek, szűklátókörűség, olcsóbbodó hitelek, elfelejtett és kezeletlen kockázatok, „salto mortale”, és nagybani felelőtlenség a kormányok, és az összes többi szereplő – bank, biztosítók, felügyeleti szervek, ügyfelek – részéről. A rézdrótot válogató kis kínai gyerek nagyságrendekkel (!) gazdagabb egy átlagos amerikai állampolgárnál!

Ez így együtt már tiszta Amerika: felelőtlenség, Isten-érzet, túlköltekezés, túlvállalás, ingatlanpiaci boom (látszólag), társadalmi tévhitek, szűklátókörűség, olcsóbbodó hitelek, elfelejtett és kezeletlen kockázatok, „salto mortale”, és nagybani felelőtlenség a kormányok, és az összes többi szereplő – bank, biztosítók, felügyeleti szervek, ügyfelek – részéről. A rézdrótot válogató kis kínai gyerek nagyságrendekkel (!) gazdagabb egy átlagos amerikai állampolgárnál!  Jó lenne már felébredni, kijózanodni, és levetni a Superman jelmezt. Nem, nem igaz, hogy nem fog bennünket a golyó, és nincs antigravitációs cipőnk, szuperszámítógépünk sem, és nem tudjuk átvenni a Világ irányítását! (Tudtad, hogy a Superman IV. azért olyan gagyi, mert menet közben tetemesen megvágták a költségvetést, és ettől lelépett a teljes Special Effect Team. Nna, ne nekünk ilyen speciális effekteket gyártó, devizakockázat ellen védő szupercsapatunk sincs!)

Jó lenne már felébredni, kijózanodni, és levetni a Superman jelmezt. Nem, nem igaz, hogy nem fog bennünket a golyó, és nincs antigravitációs cipőnk, szuperszámítógépünk sem, és nem tudjuk átvenni a Világ irányítását! (Tudtad, hogy a Superman IV. azért olyan gagyi, mert menet közben tetemesen megvágták a költségvetést, és ettől lelépett a teljes Special Effect Team. Nna, ne nekünk ilyen speciális effekteket gyártó, devizakockázat ellen védő szupercsapatunk sincs!)