Hitelpiaci változások az elmúlt hónapokban

Hitelpiaci változások az elmúlt hónapokban

Felfüggesztettek egy sor támogatást: 2009. július 1-től a kormány megszüntette a gyermekek után járó lakásépítési kedvezményt ( SZOCPOL ), fiatalok otthontámogatását valamint a megelőlegező kölcsönt. Az állami kamattámogatású forint alapú lakáshitelek is leállították. A hitelfelvevők ötöde aknázta ki ezeket a kedvezményeket.

Új támogatási formát vezettek be: 2009. október 1-től új, államilag támogatott forinthitel került a hitelpiacra. Azonban az új támogatott forinthitel kizárólag új lakás megszerzésében segítség, tehát használt lakás vásárlása esetén nem igényelhető. A jelenlegi támogatási rendszertől nem várható, hogy komolyan növelné a lakásvásárlók számát.

Szigorították a deviza alapú hitelezést. A kormány tavalyi utolsó ülésén fogadta el a devizahitelek mértékére vonatkozó új rendeletet. E szerint a hitel/ingatlanérték arány euró alapú hitelek esetén legfeljebb 60%, egyéb devizahitel esetén maximum 45% lehet.

A rendelet 2010. március 1-től lép életbe (alig két hét, 10 munkanap múlva!), majd 2010. közepétől bevezetik az úgynevezett hitelezhetőségi limitet, mely az ügyfelek – jövedelemhez viszonyított maximális törlesztési képességét határozza meg. Azaz a bankok csak annyi pénzt adhatnak ügyfeleiknek, aminek havi törlesztését azok ki is tudják majd fizetni… Jó reggelt!

A lakáspiacon bizonyosan nem lesz annyi könnyen elérhető hitel, mint korábban volt. A történet egyszerű, a bankok döbbenetes mennyiségű ingatlant finanszíroztak meg, aminek az eladását csak akkor tudják megoldani, ha a másik oldalon a vevőknek is adnak hitelt, hogy meg tudják venni a lakásokat. Egy kicsit elkurvultak az emberek abból a szempontból, hogy könnyen felvehető hiteleket nyakra-főre vettek föl, erejük fölött, melyek visszafizetésével már jóval kevésbé törődtek. Már-már a bankárok az ügyfeleik után dobálták a hiteleket, hitelkártyákat… Aztán beütött több krach, és kiderült, hogy az igazi elkurvulás a bankárok környékén keresendő. Aztán rájöttek, hogy ha egyik oldalon bizalmatlanság van - mint a személyi hitelezés szigorítása esetén -, akkor a lakáspiac bedőlése a másik oldalon is bebuktatja a bankokat. Ez most senkinek nem jó, de mielőtt a lufi kipukkadna, a bankok azért egy kicsit rákapcsolnak.

A lakáspiacon bizonyosan nem lesz annyi könnyen elérhető hitel, mint korábban volt. A történet egyszerű, a bankok döbbenetes mennyiségű ingatlant finanszíroztak meg, aminek az eladását csak akkor tudják megoldani, ha a másik oldalon a vevőknek is adnak hitelt, hogy meg tudják venni a lakásokat. Egy kicsit elkurvultak az emberek abból a szempontból, hogy könnyen felvehető hiteleket nyakra-főre vettek föl, erejük fölött, melyek visszafizetésével már jóval kevésbé törődtek. Már-már a bankárok az ügyfeleik után dobálták a hiteleket, hitelkártyákat… Aztán beütött több krach, és kiderült, hogy az igazi elkurvulás a bankárok környékén keresendő. Aztán rájöttek, hogy ha egyik oldalon bizalmatlanság van - mint a személyi hitelezés szigorítása esetén -, akkor a lakáspiac bedőlése a másik oldalon is bebuktatja a bankokat. Ez most senkinek nem jó, de mielőtt a lufi kipukkadna, a bankok azért egy kicsit rákapcsolnak. Óvatosabban, de újra elkezdenek hitelezni.

Óvatosabban, de újra elkezdenek hitelezni.Hamarosan lesz olyan konstrukció, ahol a CHF hitel kiváltására CHF-hitel vehető fel. Mi ebben a fantasztikus?! Az, hogy eddig ezt nem engedték a bankok: a korábban CHF-ben aláírt (de forintban folyósított) hitelt, melyet továbbra is CHF-ben tartottak nyilván, de az ügyfél forintban fizetgetett, csak akkor engedték kiváltani (vagy előfinanszírozni), ha az aktuális árfolyamon az ügyfél kifizette. Mivel a HUF gyengült a két évvel ezelőtti csúcshoz képest, ez tetemes többlet terhet jelentene az ügyfél számára: ha marad a régi banknál, akkor a törlesztő részletei nőnek, és arányaiban egyre kevesebb tőkét tartalmaznak a kamathoz képest, ha pedig kiváltaná, vagy másik bankhoz vinné, akkor a mai gyengébb forinthoz képest tetemes többletet kellene vállalnia.

Van egy-két bank, aki a jó adósokat CHF-ben vállalja át, sokkal alacsonyabb THM mellett, tehát kisebb törlesztő részletekkel. (Csak tessék végre tenni a HUF esetleges gyengülése ellen!! Több egyszerű módszer van erre is!)

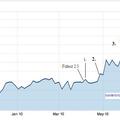

Épp itt lenne az ideje annak, hogy euró és forint alapú hitelek kerüljenek előtérbe. Tavaly már jelentősen csökkent a svájci frank alapon nyújtott lakáshitelek aránya, számos pénzintézet felfüggesztette a svájci frank alapú hitelezését. Ennek köszönhetően előbb az euró, majd az év második felében a forinthitelek jelentek meg egyre kedvezőbb feltételekkel. Ebben komoly szerepe volt az MNB-nek, hiszen a Monetáris Tanács a jegybanki alapkamat jobbára kiszámítható csökkentésével ehhez hozzájárult.

Épp itt lenne az ideje annak, hogy euró és forint alapú hitelek kerüljenek előtérbe. Tavaly már jelentősen csökkent a svájci frank alapon nyújtott lakáshitelek aránya, számos pénzintézet felfüggesztette a svájci frank alapú hitelezését. Ennek köszönhetően előbb az euró, majd az év második felében a forinthitelek jelentek meg egyre kedvezőbb feltételekkel. Ebben komoly szerepe volt az MNB-nek, hiszen a Monetáris Tanács a jegybanki alapkamat jobbára kiszámítható csökkentésével ehhez hozzájárult.A GfK Hungária felmérése szerint a lakosság 89 százaléka egyetért a Magyar Nemzeti Bank javaslatával, amely szerint nagyobb körültekintéssel és felelősséggel szükséges hitelt nyújtani.

A Magatartási Kódex a felügyeleti ajánlás számos elemét átvette, vagy a közeljövőben jogszabályi formában válik kötelező érvényűvé. A PSZÁF-nál feltárt kisebb eltérések, hiányosságok a jövőben fogyasztóvédelmi hatósági eljárás keretében végzett ellenőrzéssel számon kérhetővé válnak.

Következő blog bejegyzések ezeknek a változásoknak a hatását vizsgálják majd, elkezdjük a független pénzügyi tervezés (mindennapi privát pénzügyeink optimalizálása) konkrét területeinek megvilágítását, illetve teszünk még egy kitérőt a Unit Linked konstrukciók TKM táblázatában található adatai és anomáliái felé.

Minden pénzpiaci területen megvannak a megfelelő megoldások, mindig mondom: minden plusz növelhető, és minden mínusz faragható… A fenti jogszabályoknak van értelme, hiszen nagyon kevesen kérik független pénzügyi tervezők segítségét pénzügyeik optimalizálására. Ugyanakkor egy jó pénzügyi terv a fenti jogszabályi és hitelpiaci változások mellett is képes arra, hogy azok ne érintsék hátrányosan egy család pénzügyi terveit. Sőt…

(Mellesleg már megint: „az ügyfelek tájékoztatására vonatkozó jogszabályok megsértése miatt a felügyelet - közzétett határozatainak megfelelően - az Erste Bankot és az MKB Bankot 3-3 millió forint, a Budapest Bankot és a Raiffeisen Bankot 2-2 millió forint felügyeleti bírság megfizetésére kötelezte, továbbá elrendelte fiókhálózataik belső ellenőrzésük általi felülvizsgálatát a hiányosságok rendezése, megelőzése érdekében. Egyes kölcsönszerződéseket a pénzügyi intézmények az átlagos fogyasztói tájékozottsághoz mérten nem egyértelműen, illetve egyediesített szövegezéssel fogalmaztak meg, ami jelentősen megnehezíti a szerződések értelmezését az ügyfelek számára - mondta Binder István. A felügyelet kötelezte az érintett hitelintézeteket arra, hogy az előírásoknak haladéktalanul tegyenek eleget, s a szerződéseiknél a kifogásolt rendelkezéseket pontosítsák.

A felügyelet a fogyasztóvédelmi célvizsgálat során feltárt hiányosságok megszüntetését, valamint a meghozott határozatok végrehajtását utóvizsgálat keretében ellenőrizni fogja”.)

Az igazi, testre szabott pénzügyi tervezés érdekében érdemes az alábbi kérdőívet kitöltve bejelentkezni egy testre szabott, személyes pénzügyi terv kialakításához.